Публичные стратегии Alenka Capital сентябрь 2024. Действуем последовательно

Про публичные портфели пишем раз в месяц.

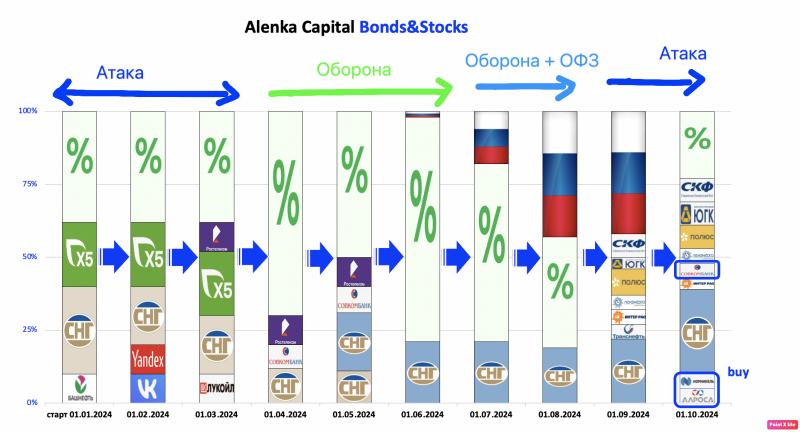

Как нам кажется, смена взгляда от активной обороны до перехода в контратаку была транслирована максимально четко и последовательно.

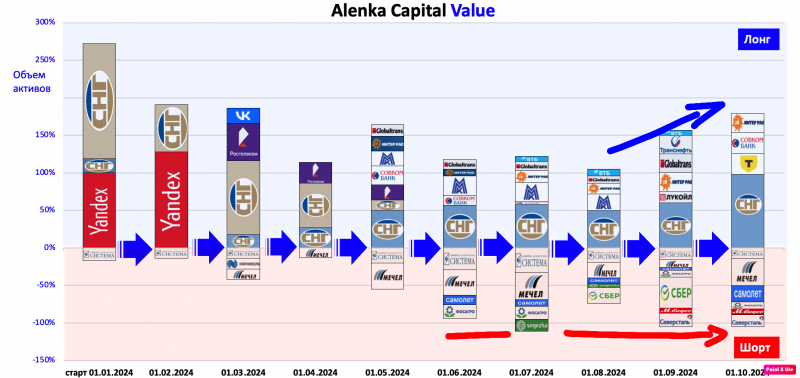

В качестве примера, как изменился портфель Alenka Value.

Последовательное увеличение нетто-лонг с августа, после летней диеты.

Еще летом были вот такие лонги на автоследованиях - теперь все стали осторожнее.

Тем не менее, мы не покупаем популярные Сбербанки, ЛУКОЙЛы, Северстали и Ozon-ы. Куда лучше купить то чего нет ни у кого и непопулярно.

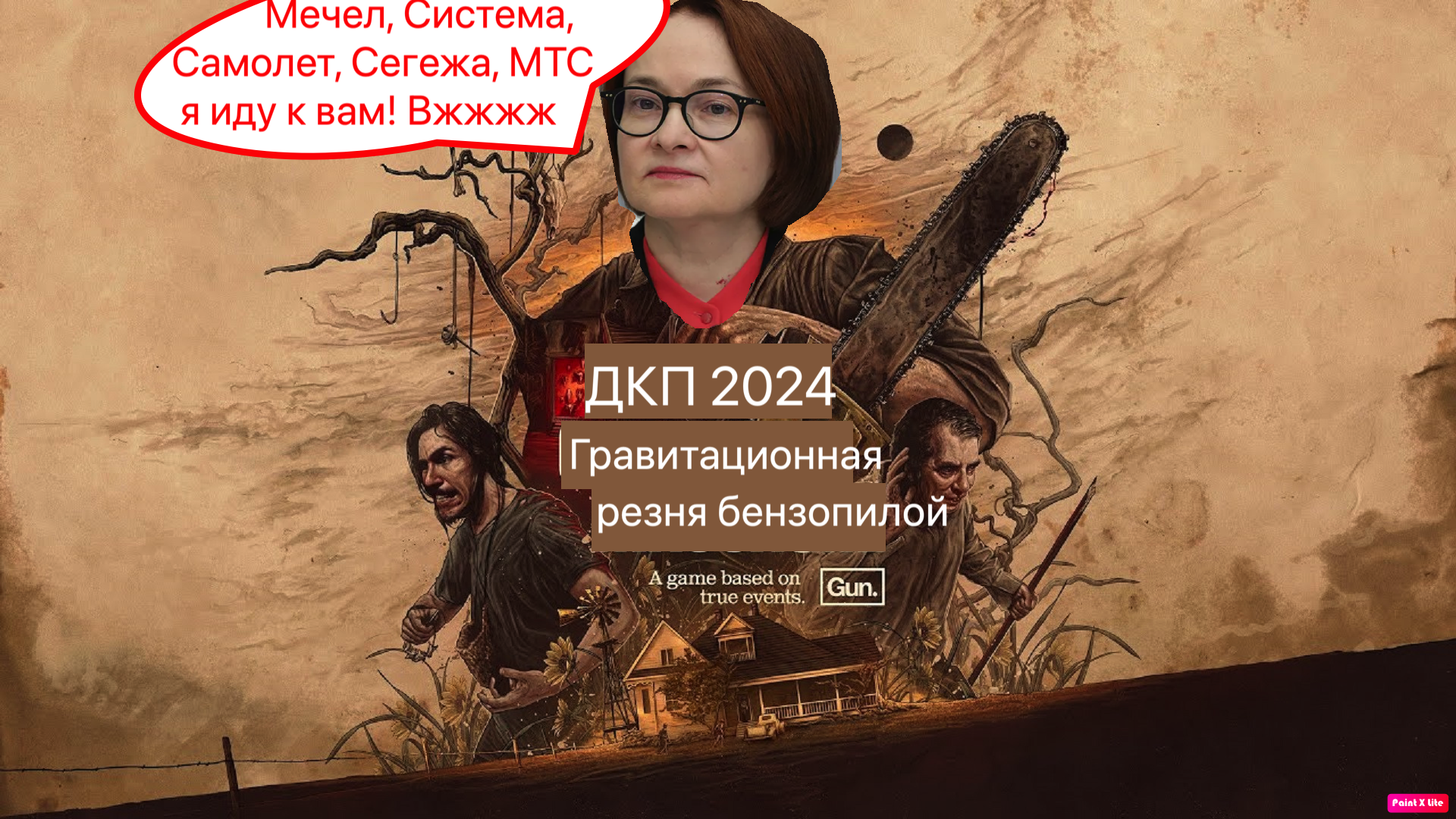

Шорты в Мечеле, АФК Система, Самолет и МВидео не закрываем и придерживаемся подхода Стенли Дракенмиллера.

С нашей точки зрения расплата за неразумные кредитные аппетиты еще впереди. Поменяли менеджмент в Сегеже и в Самолете - а толку?

Отчеты отрезвят даже Пульс.

АФК "Система" под прессингом, ее спасет только продажа активов - шорт

Про закредитованные Мечел и Сегежа - шорт (Сегежа утонула и шорт закрыт)

Самолет обрастает долгами, скинул в рынок свои бумаги на фоне рассказов про pre-IPO дочки - шорт

МВидео идет по грани - шорт

А вот шорт Сбер закрыли - так как считаем, что рынок упал достаточно. Но это идея не для лонга.

Добавим лишь, что все шорты были открыты не в сентябре, а раньше.

В том числе смотрите на даты написания постов.

У каждого был шанс зашортить Мечел на росте - но почему-то всем было страшно действовать против тренда и безумной толпы. Мечел торговался с премией к качественным активам!

Сургутнефтегаз упал, к сожалению, наравне с шлаковыми акциями, но мы тверды в своем мнении, держим акции и последовательно докупаем.

Бизнес то стал еще лучше. Ставки выше, доллар дороже, цена ниже.

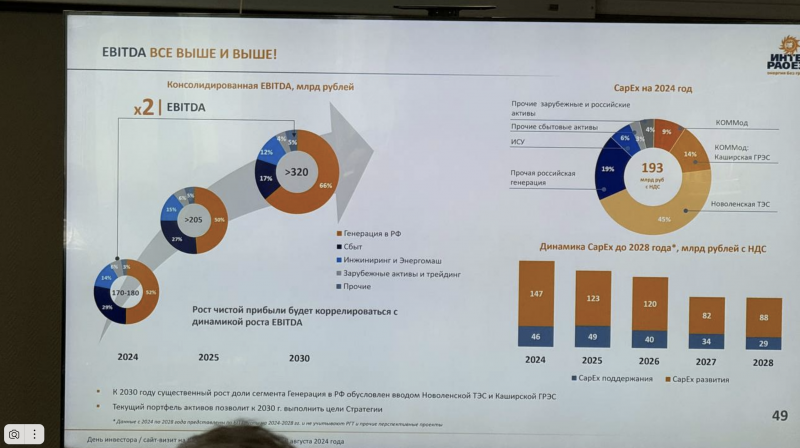

Интер-РАО - классическая value-идея.

Ездили на экскурсию в Калининград, все позитивно и понятно.

Слайд со стратегией:

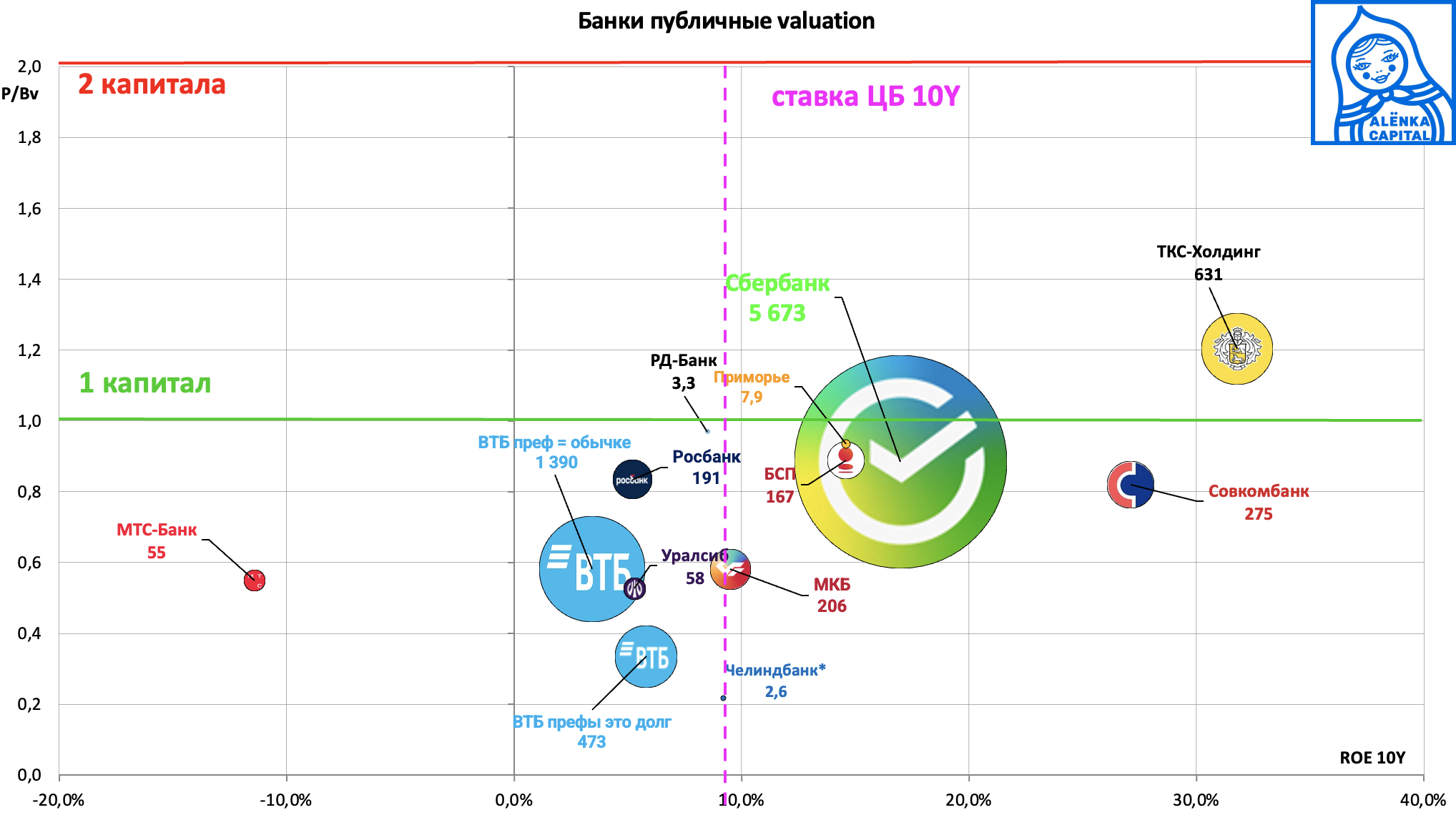

Наши фавориты в банковском секторе - ТКС-Холдинг и Совкомбанк.

Логика:

Средний ROE за 10 лет

CEO ТКС Холдинг дает наводку и уверен в будущем ROE 30%.

Точнее это мы консервативно взяли 30%, а он говорит о ROE > 30%.

Совкомбанк понятная ставка на смягчение ДКП.

Результат в 2024 хороший

На пути к героическому воскрешению после 2022. Надо еще удвоение от текущих.

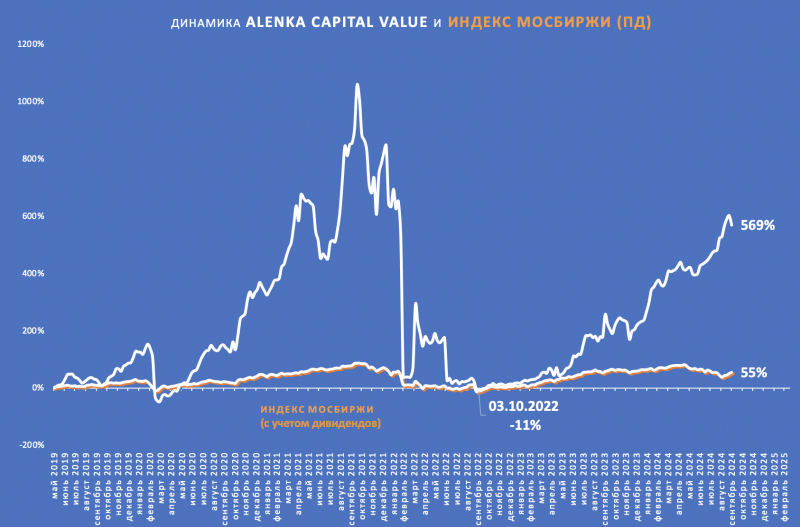

Х6 от октября 2022 года - почти повторили этап 2020-2021.

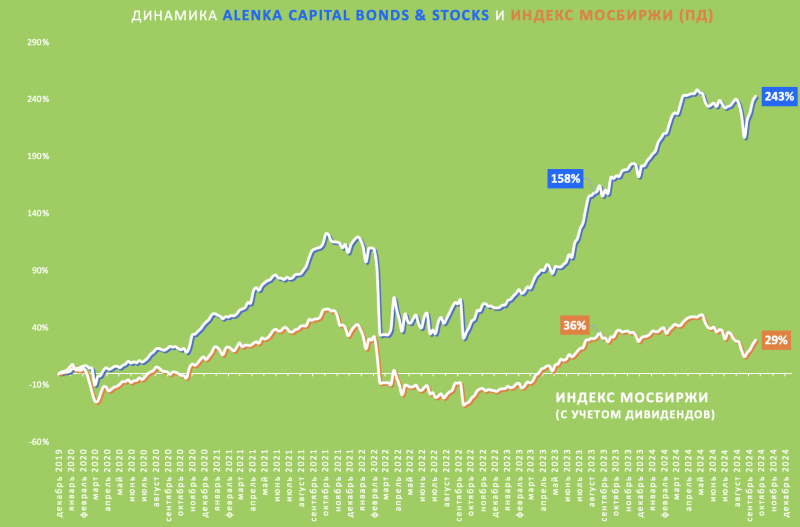

Что бывает со счетом, когда используются маржинальный рычаг хорошо показал 2022 год. Восстановление теперь требует огромных усилий и времени.

Можно добавить, что тут используется стоимостной подход в выборе бумаг.

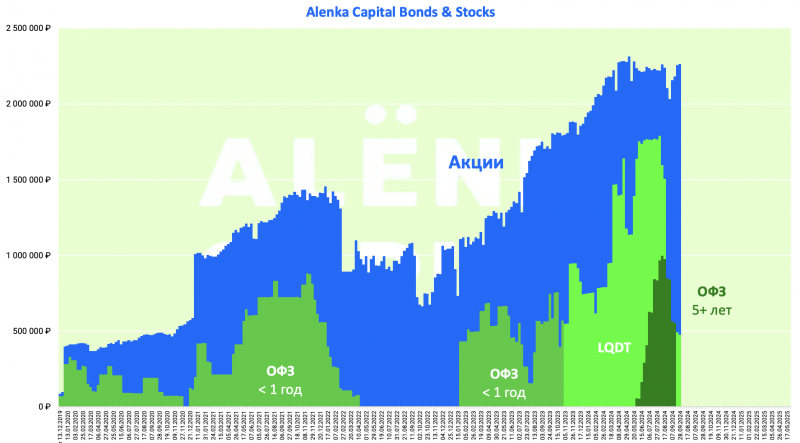

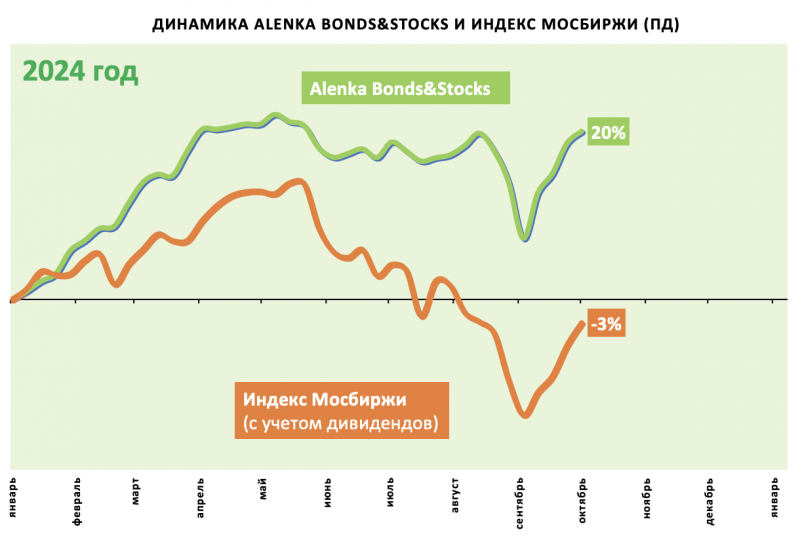

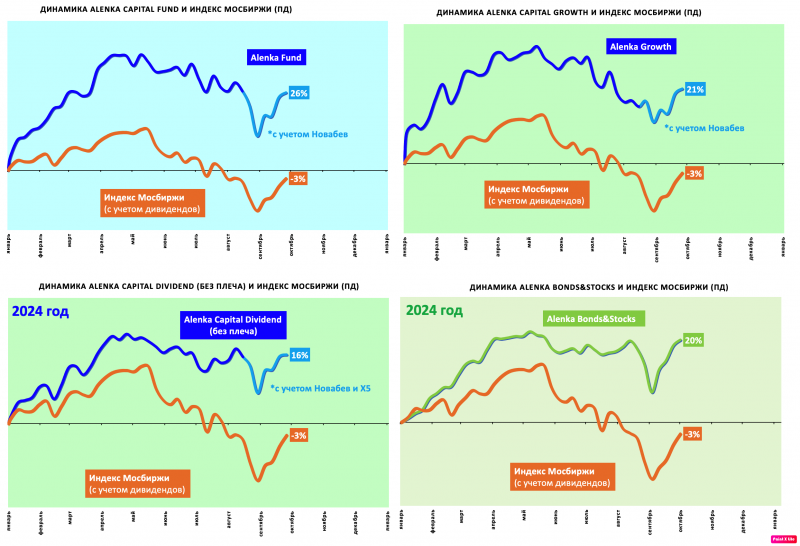

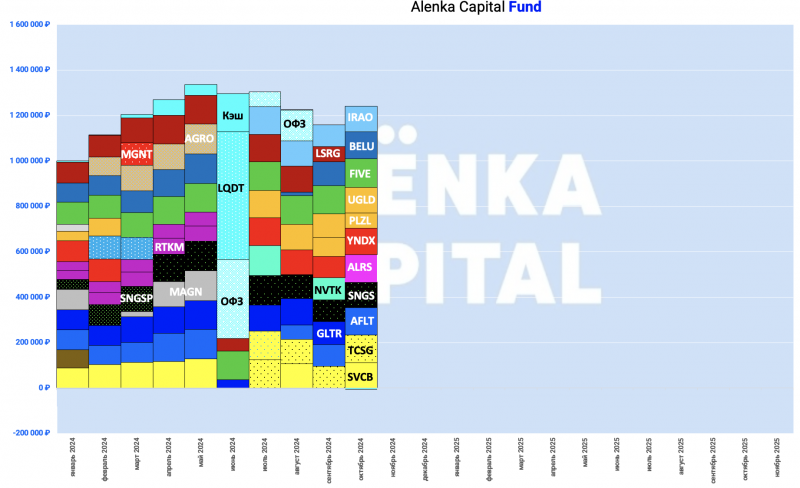

Еще одна стратегия, где портфель видоизменяется в зависимости от взгляда на рынок - это Alenka Bonds&Stocks.

Выделили условные этапы в 2024 году.

Не знаем, как можно еще лучше показать последовательность действий - все видно и все, кажется, умеют читать.

По-прежнему считаете, что взгляд на рынок изменился внезапно? ))

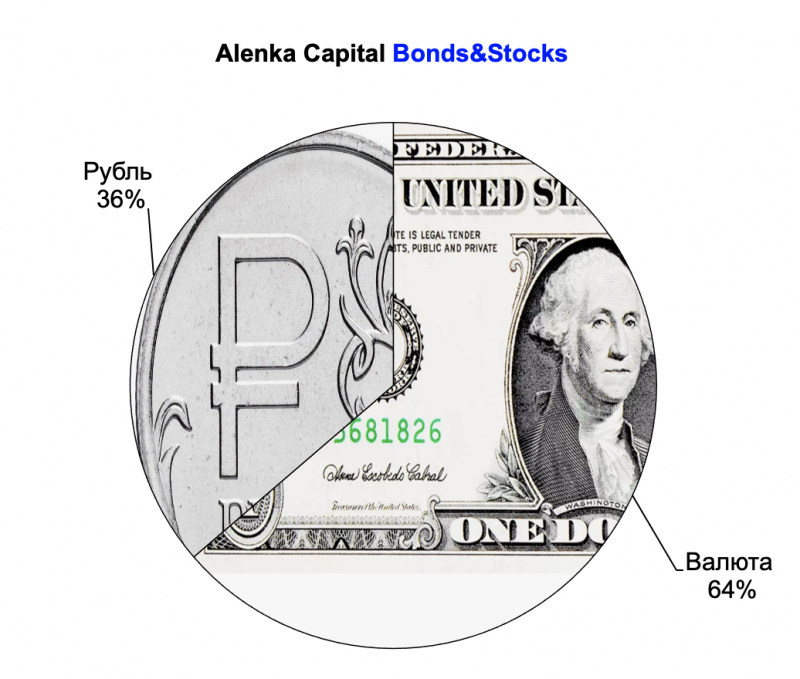

ОФЗ были временно заменены на LQDT, потому что хотим купить евробонд. Об этом также писали.

Пока есть технические ограничения на сделку, но рассчитываем, что все получится.

С учетом покупки евробондов у нас была бы аллокация на валюту близкая к 100% - стремимся к этому. А что делать вам, решайте сами.

Мнение про евробонды в том числе здесь.

Небольшой фальстарт с покупкой акций в августе.

Сургут, ЮГК, Полюс, Совкомфлот, Интер-РАО, несмотря на свои защитные свойства все равно упали. Чем не индикатор паники? Люди продавали уже все подряд, не думая о качестве.

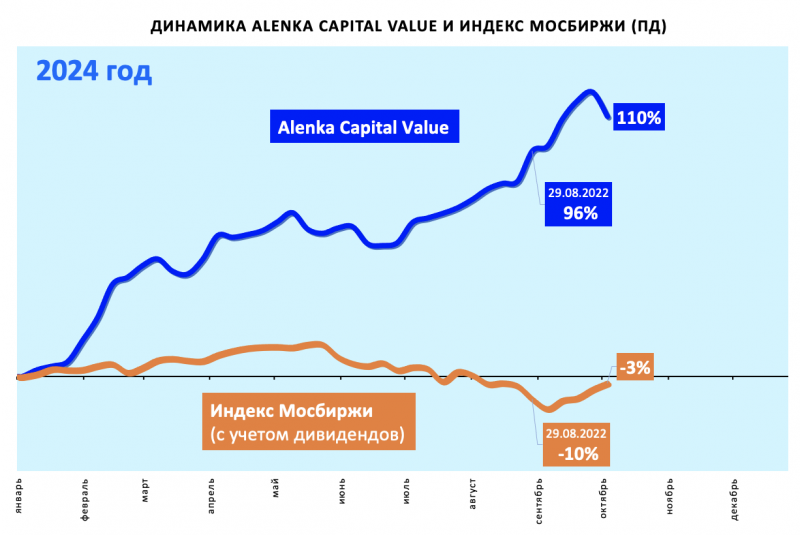

В любом случае, динамика в 2024 будет лучше рынка.

С другой стороны, кому это интересно, если сейчас ставка идет к 20%?

С декабря 2019 года рынок вырос всего на 29% с учетом дивидендов!

Говард Маркс про невозможность предсказать уровень риска даже задним числом.

Баланс между защитными инструментами и акциями помогает лавировать между опасными рифами.

Про короткую память еще одно напоминание - перед коронавирусом, мы делали рассылку подписчикам автоследования, чтобы они, ели им страшен вирус, переходили в защитную стратегию Alenka Bonds с посылом тише едешь дальше будешь и что мы не будем продавать бумаги ни на Value ни на Dividend, так как это противоречит сути стратегии.

Вот картинка оттуда:

Почти никто так не сделал.

Зато потом начались стоны и боль и упреки.

Но так устроен рынок, сначала жадность, потом боль, потом страх, потом FOMO и по кругу.

Часто бывает, что эмоциональная составляющая заслоняет и цифры, и разум. Но со временем, все инвесторы начинают избегать этих искажений.

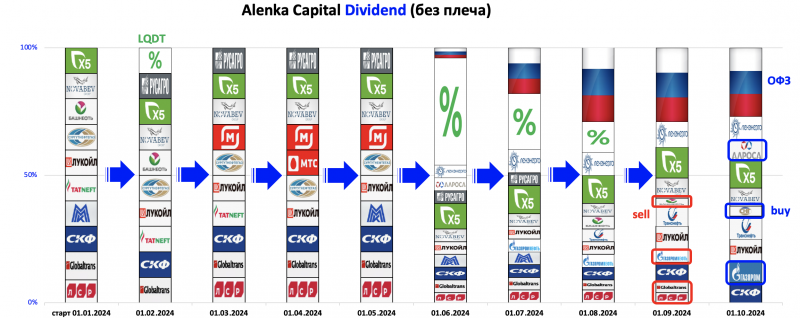

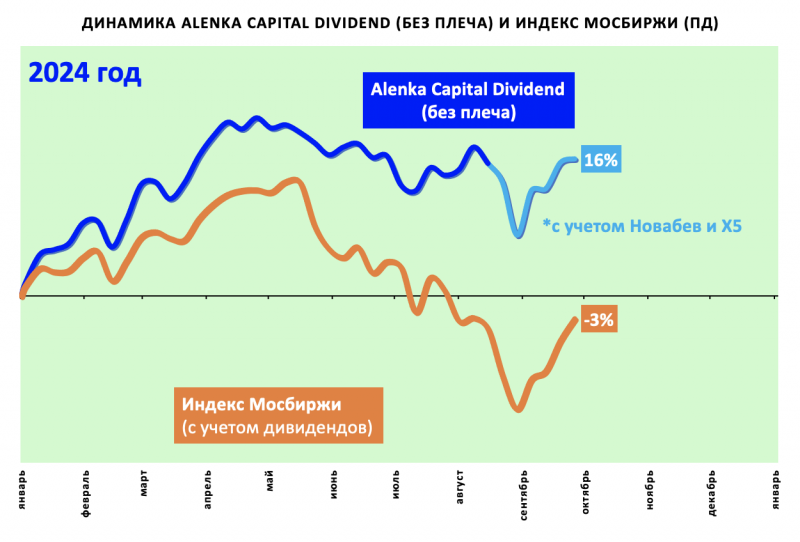

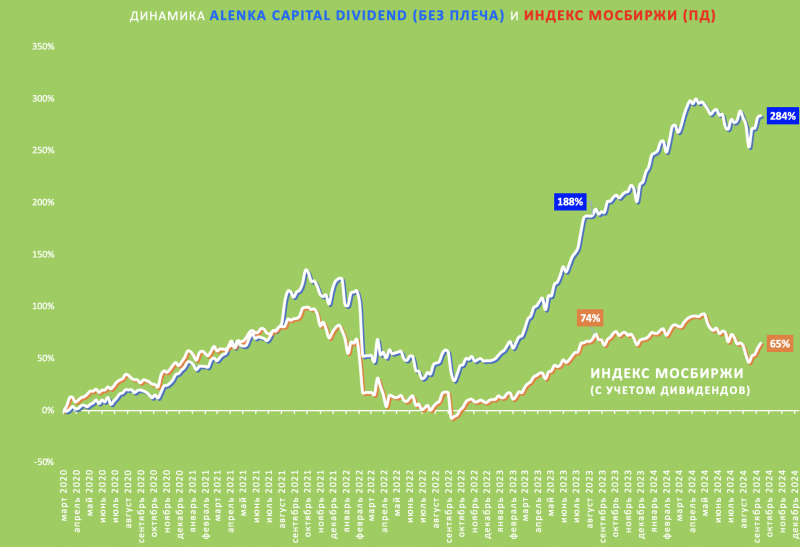

Alenka Dividend (без плеча).

Последовательно придерживаемся идеи с ОФЗ.

Напомним суть стратегии (акции покупаются не абы как, а мы ищем акции с дивидендной доходностью выше бенчмарка. Несмотря на то, что инвесторы вроде как стали постепенно понимать, что акции это не облигации, тем не менее ждем, что по инерции такой подход будет работать и в 2025.

Даже с творческим подходом и большой фантазией все еще непросто найти 10 дивидендных акций с потенциалом роста выше, чем ОФЗ, даже с учетом будущих ставок в 10-12%.

Немного перетряхнули портфель в сентябре, из новых бумаг Газпром, АЛРОСА и префы Сургута.

Про Газпром и экстра-НДПИ.

Про АЛРОСА

Про Сургутнефтегаз и так все понятно - курс 110 и вуаля, лучшая доходность на рынке за 2025 год.

С учетом штормового встречного ветра для дивидендных акций в 2024 году то, что портфель в плюсе - это уже успех. Этот год, может навсегда изменить восприятие дивидендных акций, то есть инвесторы будут оценивать данный фактор далеко не как основной при выборе бумаг в портфель.

с 2020 года.

Почему сюда мы купили ОФЗ, а не евробонд?

Потому что по этой стратегии мы ориентируемся на рублевую доходность.

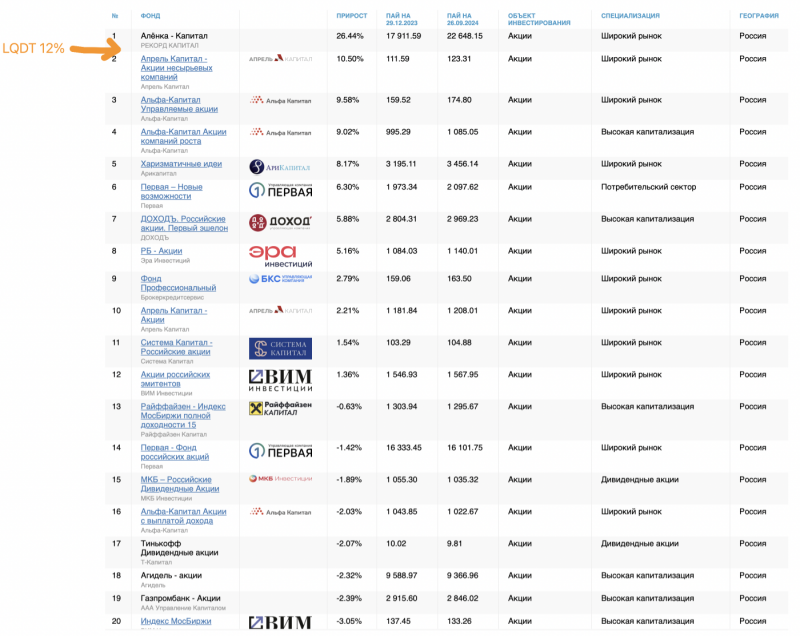

На самом деле доходность с начала года выше 12% - это достижение или статистическое искажение.

99% ПИФов в 2024 году уступили доходности LQDT. И это ведь не повод в этот момент уходить из рынка акций в него или бонды?

Да мы писали и снимали видео о том, что неоперившаяся публика так сделает на дне, но не вы же, доблестные, опытные и закаленные инвесторы.

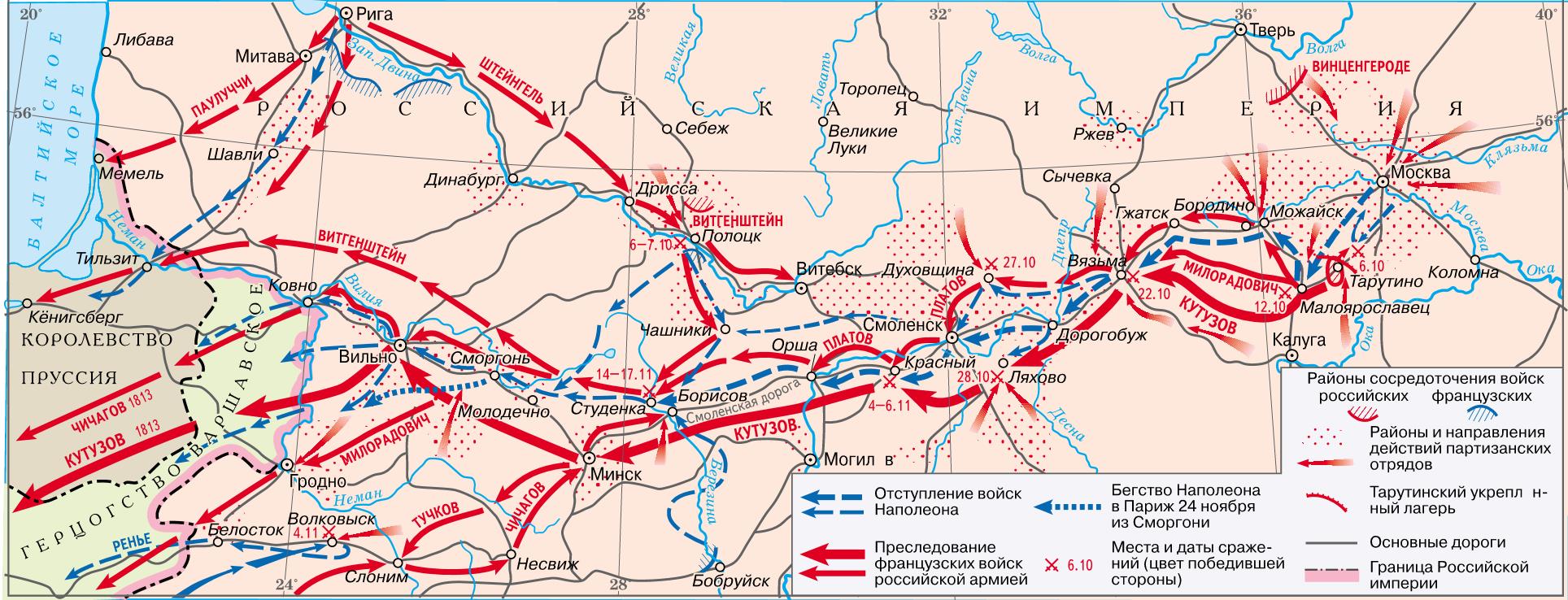

Что сделал бы биржевой Кутузов? Переждал в обороне коррекцию и погнал уставшего неприятеля обратно до 3500 пунктов, а там может быть и дальше до Парижа.

Alenka Fund - результат* почти как у ПИФа.

* - с учетом сделки в SFI в начале 2024 года, которая не попала на автоследование из-за технических ограничений.

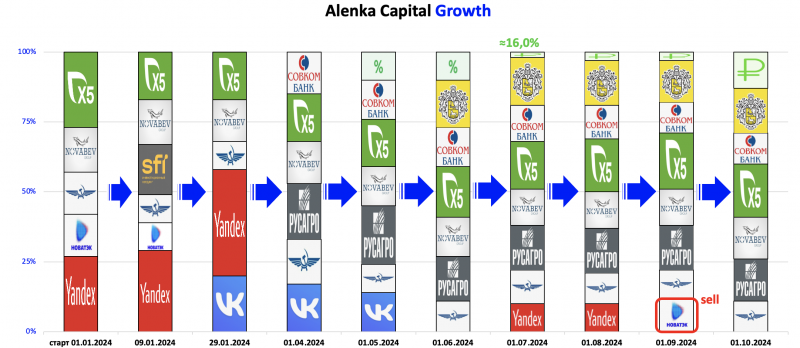

Портфель компаний роста по разумной цене.

На Alenka Growth продали НоваТЭК, где усиливается санкционный прессинг и отменился ряд проектов собственно роста, чтобы заменить на Хэдхантер после возобновления торгов.

Хэдхантер по 3800-4000 нам нравился, но купить в портфель не получилось из-за технических ограничений.

Для автоследования есть жесткие фильтры по ликвидности.

Не смогли купить и Хедхантер в Alenka Fund, тогда как в ПИФе он есть.

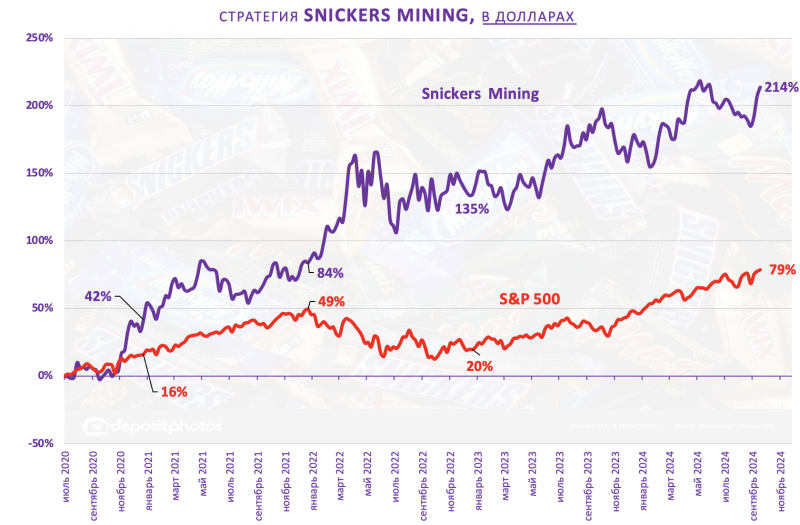

Состав портфеля Snickers Mining без изменений.

Сохраняем ставку на газовиков, как и планировали.

Дорожающий, но все еще очень недооцененный, VEON занимает уже более трети портфеля.

Ждем выхода на IPO всех телекоммуникационных активов и разрешения ситуации по Киевстар в пользу VEON.

Newmont - напрашивается обновление пика 2021 года по капитализации.

Доходносьь считаем в долалрах

Итак, в фокусе по прежнему акции без долга, сильно растущие в размере или по выручке, способные выигрывать или противостоять девальвации и высоким ставкам.

Риски также есть. Мы игнорируем такие факторы как завершение продажи дружественными нерезидентама или рост ставки до 21-22%.

Всем успехов!

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. ALENKA CAPITAL не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Несмотря на то, что данный материал был подготовлен с максимальной тщательностью, ALENKA CAPITAL и Марламов Э.Т. не могут гарантировать достоверность и полноту включенной в обзор информации. ALENKA CAPITAL и Марламов Э.Т. не несут ответственности за убытки от использования информации, содержащейся в данном обзоре

Комментарии

Это EV/EBITDA 25 = 3,5

alenka.capital "ИИ N96.3 VEON новые амбиции"

учитывая серию постов в новостях

что за снижением ставки ФРС: в течении года снижается индекс СНП(точнее связь более сложная - ставку снижают при первых признаках рецессии)

Аленка считает что бурное развитие СПГи передел европейского рынка СПГ в пользу ШТАТОВ будет сильнее "гравитации ставок"?