Amazon - анализ после отчета за 2021 год и оценка бизнеса

Автор: Илья Воробьев

Amazon – очень интересный бизнес, за которым давно слежу. Я покупал акции в 2019 году и делал обзор на Аленке, продал позицию в июле 2020 по цене чуть ниже текущей, сейчас не держу акции. За прошедшие полтора года акции Amazon почти не выросли, а бизнес за прошедшее время стал явно больше, так что недавний отчет за 2021 год – хороший повод обновить оценку компании.

Кроме того, на мой взгляд недавний обзор на Аленке не раскрывает структуру бизнеса компании (не упомянуть AWS в обзоре Amazon это примерно то же самое, что забыть, что Мечел кроме производства стали еще уголь добывает), неправильно трактует реакцию рынка (бумажная прибыль из-за переоценки Rivian никак не влияет на котировки, американский рынок не настолько глупый, причины роста акций совсем другие), и вообще оценивать Amazon по консолидированным P/E или EV/EBITDA также бесполезно, как и Ozon. Постараюсь ниже дать более полную картину бизнеса и подход, который можно использовать для оценки.

Отчет за Q4’21

Для начала разберем отчет, на который рынок реагировал очень интересным образом. Сначала в четверг перед отчетом акции Amazon упали почти на 8%. Но затем после отчета выросли в пятницу на 14%. Прирост капитализации на $200 млрд за один день – одно из самых больших движений в истории фондового рынка в абсолютном значении, такое не часто увидишь.

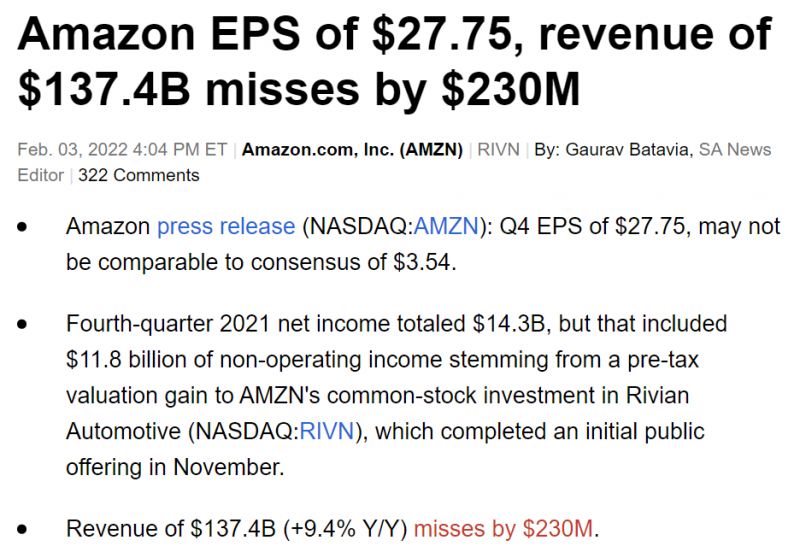

У Amazon был очень большой EPS в Q4’21, но он объясняется в первую очередь бумажной переоценкой доли в Rivian, поэтому на нем не нужно делать акцент. При этом выручка и операционная прибыль показали не особо позитивную динамику.

Прогноз по выручке на следующий квартал также был хуже ожиданий рынка, и компания прогнозирует снижение операционной прибыли год к году. Акции Meta за схожий прогноз по темпам роста рынок уничтожил. Но в случае Amazon котировки наоборот выстрелили – ниже разберем почему.

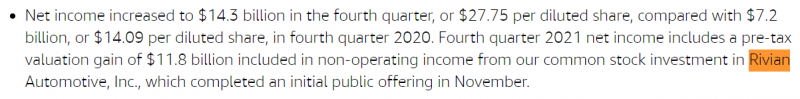

Для начала коротко про переоценку Rivian. Компания вышла на IPO в ноябре 2021 года (делал обзор компании тут, если интересно) и Amazon владеет долей около 20%. Rivian – производитель электромобилей, правда он только начал первые продажи в Q4’21, а стоит более $50 млрд (на пике стоил больше $100 млрд). Акции сильно выросли в первое время после размещения, к тому же Amazon инвестировал в компанию на раннем этапе по намного более низкой оценке, поэтому получил большую бумажную прибыль в $11.8 млрд.

С начала года акции упали Rivian на 40%, если цена сохранится на текущем уровне, то в Q1’22 Amazon вместо прибыли получит уже приличный бумажный убыток. Интересно, что компания в принципе решила показывать переоценку Rivian в отчетности, учитывая приличную стоимость доли и очень высокую волатильность акций прибыль Amazon видимо будет регулярно искажаться бумажной переоценкой. На фундаментальную стоимость бизнеса это, естественно, не влияет, текущий пакет Amazon в Rivian стоит около $10 млрд, что составляет менее 1% от капитализации компании.

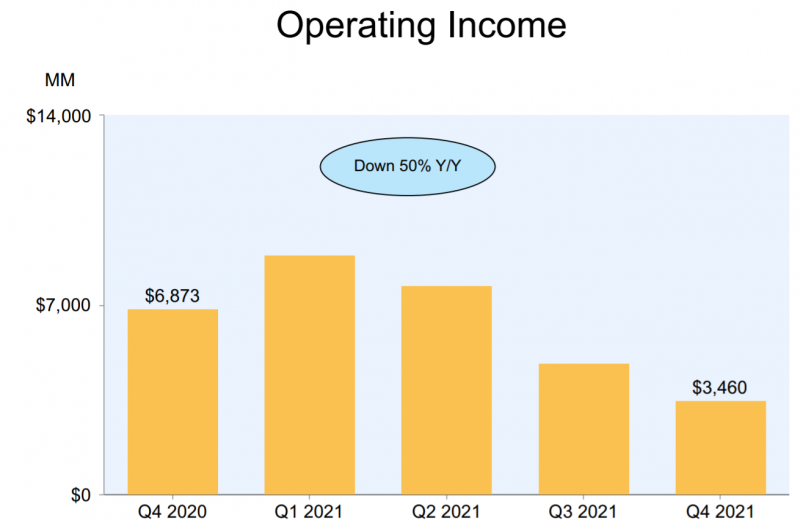

Если не учитывать бумажную прибыль от переоценки Rivian, то на операционном уровне показатели Amazon снижаются 4 квартала подряд, причем четвертый квартал обычно наиболее сильный с точки зрения сезонности.

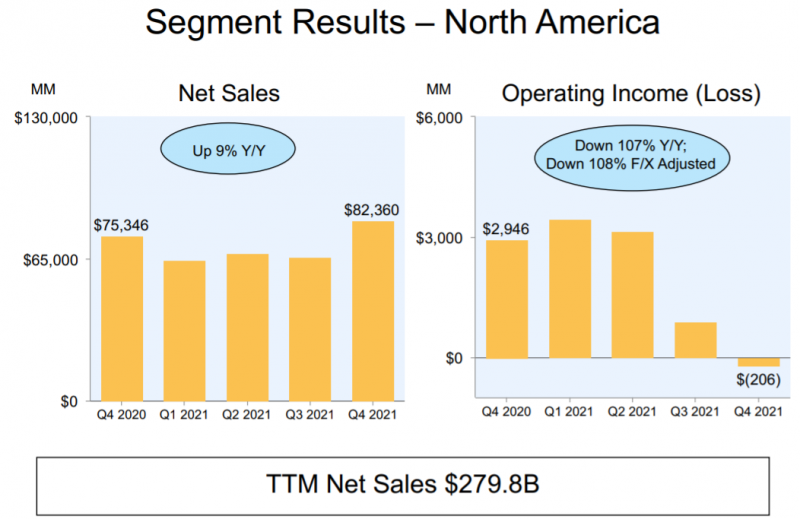

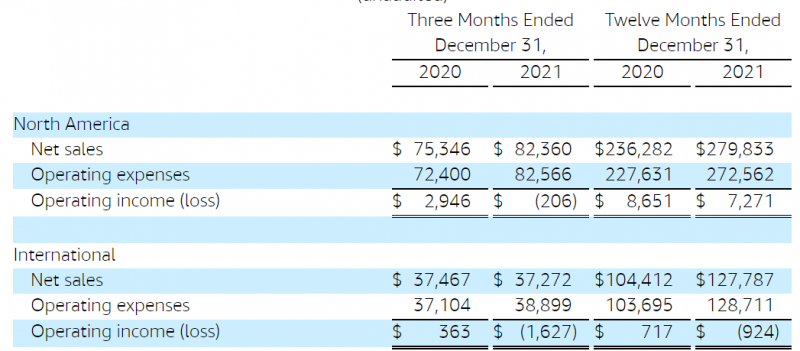

Бизнес в Северной Америке (кроме AWS) показывает схожую динамику – операционная прибыль падает и в Q4’21 даже ушла в небольшой минус, рост выручки замедлился до 9% в год – выглядит не очень позитивно.

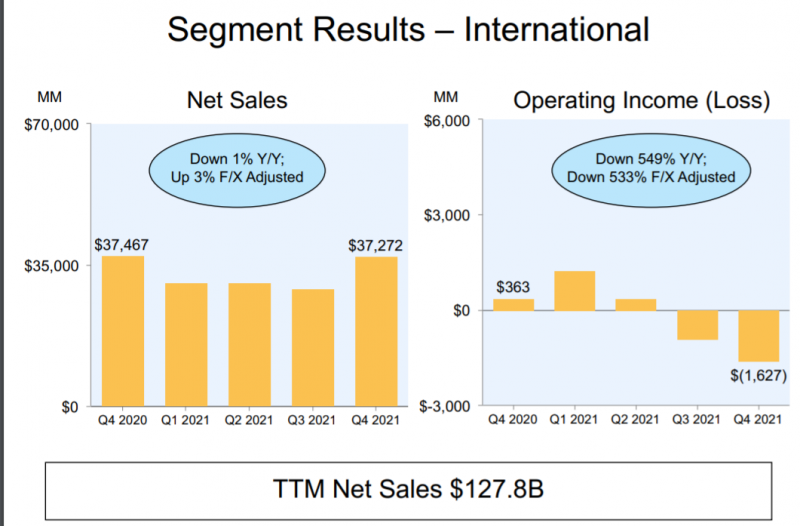

Международный бизнес (тоже без учета AWS) показывает динамику еще хуже – выручка даже упала в долларах на 1% (правда отчасти из-за укрепления доллара, в местных валютах рост на 3%), а операционные убытки выросли.

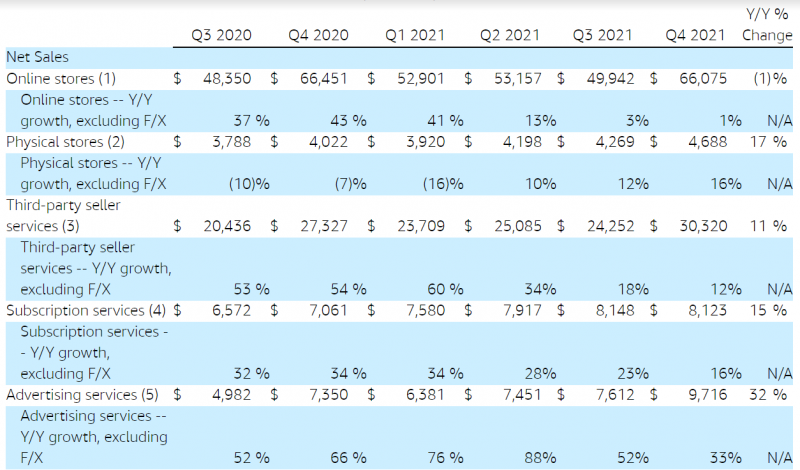

Из-за специфики раскрытия Amazon (она достаточно плохая, возможно специально) многие инвесторы не до конца понимают, как он на самом деле выглядит. Не считая AWS, который разберем отдельно, и Other, который после выделения рекламы в отдельное направление стал очень маленьким сегментом с выручкой всего $2 млрд, компания выделяет 5 направлений. Physical stores – это купленная несколько лет назад сеть Whole Foods – самая маленькая и неинтересная часть бизнеса, на которой не будем подробно останавливаться, посмотрим на остальные сегменты.

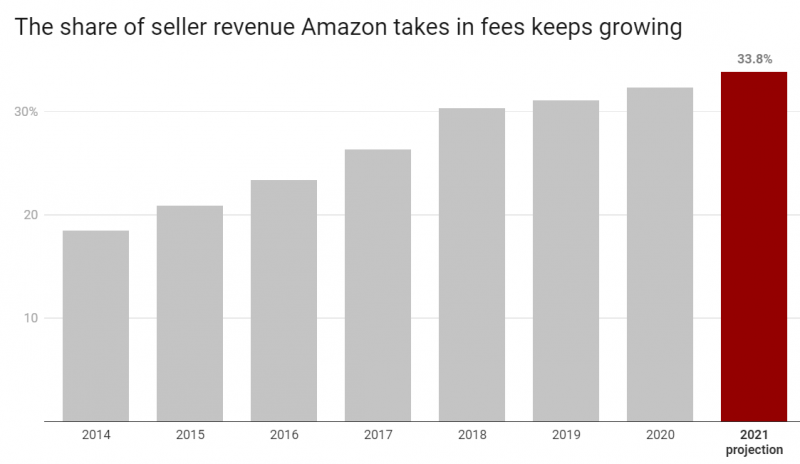

Для начала важно понять, что у Amazon есть две основные модели продажи товаров на своем маркетплейсе – Online Stores (когда сам Amazon продает товары со своего баланса, коротко 1P) и Third-party seller services (коротко 3P) – когда продают независимые мерчанты, а Amazon оказывает услуги по хранению, доставке и т.д. В первом случае Amazon фиксирует в качестве выручки всю стоимость проданного товара, а во втором только долю своих услуг в стоимости товара. Соответственно, реальный оборот Amazon значительно больше, чем выручка. По примерным оценкам Amazon зарабатывает на услугах мерчантам около трети от их оборота (намного больше, чем любой другой маркетплейс в мире).

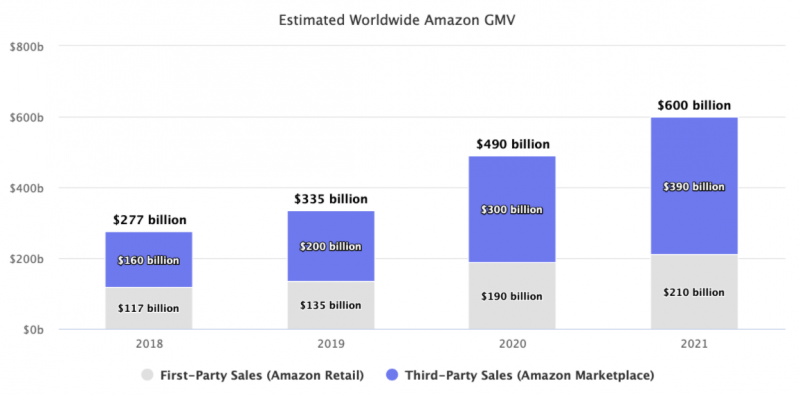

Собственные онлайн продажи сильно замедлились и в Q4’21 даже упали на 1% в долларах (выросли на 1% без учета валютных курсов). А 3P сегмент показывает динамику лучше – рост на 11/12%, хотя это тоже значимое замедление относительно предыдущих значений. Доля 3P продаж постепенно растет и по оценка составляет около 65%. Чтобы получить GMV Amazon, нужно грубо к Online sales прибавить 3P Revenue * 3, и так как доля мерчантов растет, рост выручки Amazon выглядит более низким, чем растет его бизнес на самом деле. Такая же ситуация у Ozon и большинства других маркетплейсов.

В итоге по примерным оценкам GMV Amazon в 2021 году составил около $600 млрд. GMV Amazon стал уже больше выручки Walmart, т.е. теперь компания – крупнейший ритейлер в мире за пределами Китая, где у Alibaba GMV более $1 трлн. Я кстати думаю, что Amazon специально не раскрывает GMV, чтобы не светить его в явном виде перед регуляторами и не привлекать лишнее внимание антимонопольных и прочих органов.

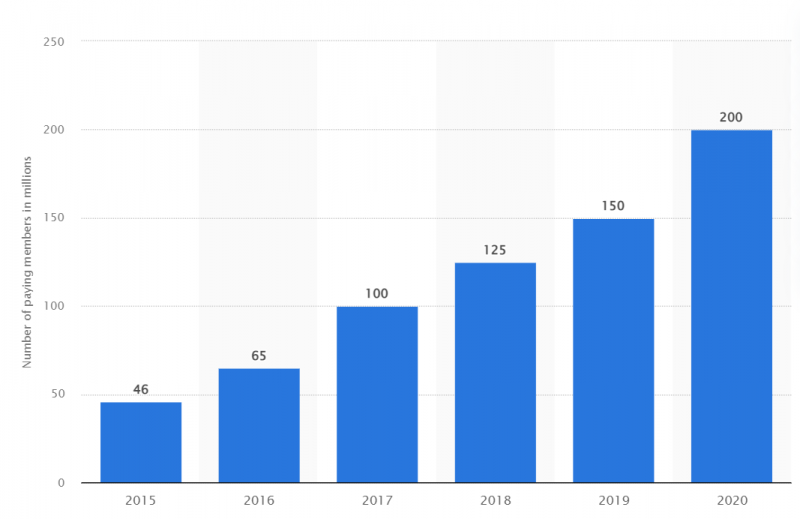

Далее помимо e-commerce маркетплейса у Amazon есть сервис подписки Amazon Prime и сопутствующие Music, Video и другие сервисы. Amazon в 2020 году пробил отметку в 200 млн подписчиков, сейчас их явно больше. Вероятно, Amazon уже опередил Netflix, у которого было 222 млн подписчиков на конец 2021 года (на графике динамика Amazon, для сравнения у Netflix на конец 2015 года было около 75 млн подписчиков).

В случае Amazon подписка – это сопутствующий бизнес, пользователи Prime получают бесплатную доставку, которая несет большие дополнительные расходы для Amazon. Но при этом частота покупок и средний чек пользователей Prime намного выше, по старым данным на 2016 год они тратили в среднем почти в 5 раз больше, чем Non-Prime пользователи.

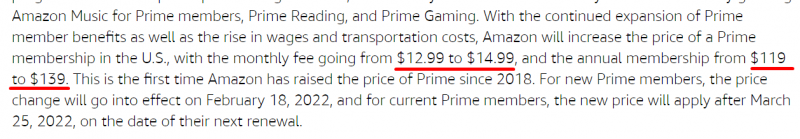

В последнем отчете Amazon объявил о том, что повышает стоимость подписки Prime на $2 в месяц / $20 в год, т.е. на 15/17%. У Amazon примерно 50/50 соотношение месячной и годовой подписки, так что можно грубо оценить, что повышение цен на подписку даст около $5 млрд в год дополнительной операционной прибыли. Это кстати одна из причин роста котировок - можете продисконтировать $5 млрд в год дополнительной прибыли по ставке, которую считаете разумной, и получится очень приличная сумма. Но основная причина все-таки другая, об этом дальше.

Наконец, у Amazon есть еще один сопутствующий сегмент бизнеса, связанный с маркетплейсом – реклама, которую компания впервые выделила в отдельную категорию, раньше она была в Other. Рекламная выручка Amazon превысила $30 млрд за 2021 год и выросла на 32% в Q4’21 и почти на 60% в 2021 году – это значительно быстрее, чем у Google и Facebook, у которых Amazon постепенно отъедает долю рынка. И в ближайшие годы такая динамика продолжится, с учетом того, что Amazon – один из главных бенефициаров новой политики приватности Apple, о которой писал здесь (после, естественно, самого Apple).

Грубо говоря, если описать маркетплейс Amazon, то бизнес модель выглядит следующим образом. Компания вкладывает огромное количество денег в инфраструктуру, от складов до самолетов, которая позволяет ей доставлять товары быстрее и надежнее, чем может любой конкурент. Причем это преимущество почти невозможно повторить и нивелировать, так как Amazon инвестирует десятки миллиардов долларов в инфраструктуру, и это не IT-продукт, где небольшая талантливая команда может успешно соперничать с корпорацией, в оффлайн инфраструктуре без капитала не обойтись. Также ранее компания использовала в основном сторонние логистические компании, но в 2020 году собственная логистика Amazon по оценкам уже стала больше FedEx, а в 2021, вероятно, обогнала UPS. Больше пока только американская почта (USPS), но не факт, что надолго. Вложения в инфраструктуру окупаются не сразу, поэтому пока логистика явно генерирует Amazon большие убытки (как и Ozon с Яндекс.Маркетом, и многим другим маркетплейсам).

Далее Amazon привлекает пользователей бесплатной доставкой через Prime, которая к тому же бонусом дает музыку, видео и прочие плюшки, эта часть бизнеса, вероятно, тоже генерирует убыток сама по себе, но при этом способствует большому росту покупок на маркетплейсе компании.

С точки зрения продажи товаров Amazon плавно двигается в сторону 3Р модели, но при этом пока сохраняет довольно большую долю собственных продаж. Компанию ни раз обвиняли в том, что они мониторит успешные товары мерчантов на своей платформе, копирует их и продает с дисконтом к рынку, убивая конкурентов. Но продажа товаров, онлайн или оффлайн, это всегда низкомаржинальный бизнес. Комиссионная модель 3Р маркетплейса вероятно имеет схожую или чуть большую маржинальность как процент от GMV, но маржа от выручки значительно выше. Наконец, самый высокомаржинальный сегмент – это реклама, которая явно генерирует огромную прибыль, так как каждый инкрементальный клик на баннер на сайте имеет почти нулевые издержки. Далее еще вернемся к тому, как можно оценить маркетплейс, учитывая такую его структуру.

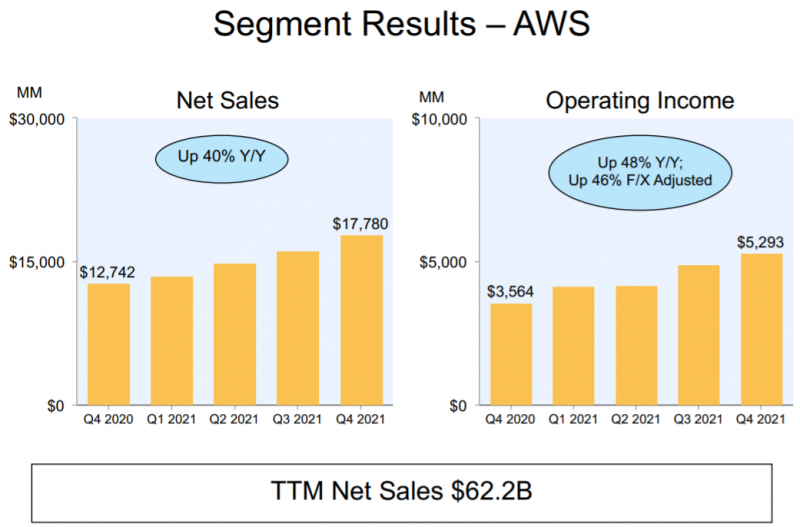

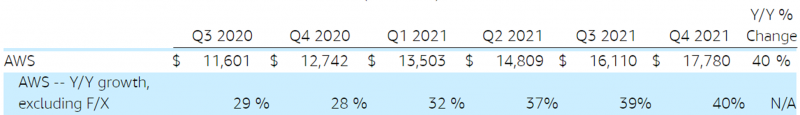

Теперь перейдем к облачному бизнесу AWS, выручка которого выросла на 40%, а операционная прибыль почти на 50%. Он и является главной причиной, почему акции выросли после отчета.

Чтобы понять, почему рынок так позитивно воспринял результаты AWS, нужно посмотреть на динамику выручке по кварталам. Год назад темпы роста AWS упали ниже 30% и на фоне Azure и Google Cloud, которые росли почти на 50% в год, доля рынка Amazon на облачном рынке начала немного снижаться. Но за последний год темпы роста AWS ускорились до 40%, в то время как Azure и Google Cloud растут на 44-46%.

С учетом того, что AWS – лидер рынка значительно больше как бизнес, чем конкуренты, такая динамика очень позитивна для компании. За последний год по оценкам AWS даже немного нарастил свою долю рынка.

Это особенно важно учитывая то, что AWS не просто растет, но еще и очень прибыльный. Маржа AWS по операционной прибыли уже больше 30% и продолжает еще немного увеличиваться. Просто посмотрите, насколько круто выглядит динамика показателей, и когда такой огромный бизнес как AWS с годовой выручкой более $60 млрд еще и ускоряет темпы роста, рынок это оценивает очень позитивно.

По прогнозам рынок облачных вычислений продолжит расти быстрыми темпами в ближайшие годы, как минимум на 15-20% в год или даже быстрее, так как расходы на IT-инфраструктуру постепенно мигрируют в облако и очевидно продолжат это делать. И хотя рост на 40% в год вряд ли получится поддерживать продолжительно время, CAGR 20% вполне можно заложить в обозримом будущем. Если посмотреть на старые прогнозы, они почти всегда оказывались ниже, чем реальная динамика AWS.

Оценка компании

Оценивать Amazon на основе консолидированных показателей не имеет смысла, нужно разложить его по частям, это можно двумя способами. Первый – прикинуть целевую маржинальность каждого сегмента бизнеса и сделать оценку исходя из нее на основе нормального мультипликатора к операционной прибыли. Второй – посмотреть на мультипликаторы EV/S и EV/GMV и сравнить с публичными аналогами.

Начнем с первого способа и маркетплейса. То, что маркетплейс Amazon со временем начнет генерировать большую прибыль, вряд ли у кого-то вызывает сомнения. Но любой ритейл – это низкомаржинальный бизнес. Если брать показатели самого Amazon, то бизнес в США сгенерировал 3.5% маржу по EBIT в 2020 году и 2.5% в 2021 году, а в других странах он работает примерно в ноль. Причем эти показатели уже учитывают подписку и рекламу, и далее я буду считать, что маркетплейс включает в себя эти сегменты бизнеса, хотя можно поспорить и сказать, что реклама и подписка Amazon намного больше, чем у аналогов, и должны учитываться отдельно или давать компании премию к оценке.

Если брать показатели аналогов из онлайн и оффлайн ритейла, то в онлайне сейчас самые высокие показатели у Allegro и Kaspi с маржой около 5%. В оффлайн ритейле Walmart работает с маржой по операционной прибыли тоже в район 5%, но продуктовый ритейл всегда был менее маржинальным относительно непродуктового. Например, у Best Buy (электроника) маржа по операционной прибыли около 6.5%, у универмагов вроде Macy’s и Kohl’s, где основная выручка от продажи одежды, около 7-8%, у Target (широкий ассортимент товаров) – 8.5%, а у Home Depot (DIY) – 15%. С учетом того, что на Amazon продается все перечисленное, то можно сказать, что консервативно целевая операционная маржа компании около 5%, а оптимистично – где-то 7-8%. Думаю корректно считать, что это весь бизнес, с учетом подписки и рекламы.

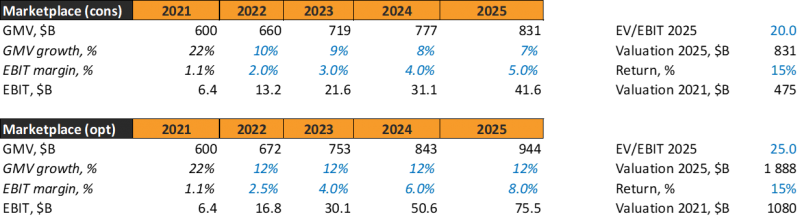

Дальше грубо прикинем, сколько маркетплейс Amazon может зарабатывать исходя из целевой маржинальности и с достаточно консервативными темпами роста, а также сколько такой бизнес может стоить. Я беру за целевую точку 2025 год, это, естественно, очень условная предпосылка, можно взять любой другой период. С высокой вероятностью целевой маржинальности Amazon достигнет позже, чем в 2025 году.

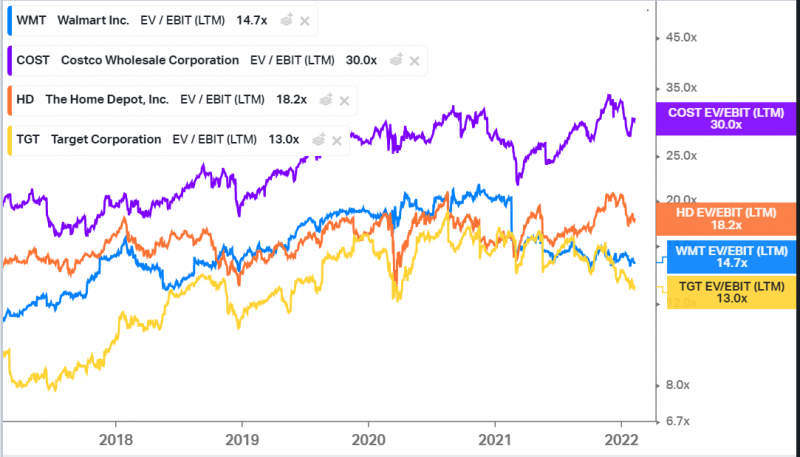

С точки зрения мультипликаторов крупнейшие оффлайн ритейлеры в США стоят от 13 до 30 операционных прибылей, при этом до коронавируса Walmart и Target росли всего на 2-4% в год, Home Depot – на 6-7%, Costco на 7-9%. Вероятно GMV маркетплейса Amazon будет расти не медленнее даже в 2025 году, а скорее всего быстрее, и переход клиентов в онлайн продолжится и после 2025 года, поэтому взял разбег от 20 до 25 EBIT в качестве оценки.

Далее нужно учесть, что деньги до 2025 года не бесплатны, я везде брал 15% в качестве условной целевой годовой доходности, можно скорректировать этот параметр. Получившиеся темпы роста EBIT могут показаться нереалистичными, но важно учитывать, что текущие показатели очень сильно занижены, так как Amazon тратит миллиарды долларов на различные технические разработки, которые скрывают настоящую прибыльность бизнеса. Думаю один только рекламный бизнес уже генерирует около $15 млрд EBIT в год на $30 млрд выручки и вполне может вырасти до $30+ млрд EBIT к 2025 году, так что можно сказать, что в консервативном сценарии весь остальной маркетплейс помимо рекламы работает почти в ноль.

Но также сделаю дисклеймер, что я не верю в маржу по операционной прибыли в 8% к 2025 году просто потому, что Amazon обычно реинвестирует прибыль в рост бизнеса. Если такая маржинальность будет достигнута, то вероятно ближе к 2030 году, но я не стал сильно продлять срок прогноза, общая логика была бы примерно такая же. Возможно также и 5% маржа не будет достигнута, особенно за пределами США, но опять таки причина будет только в том, что Amazon решит еще подольше инвестировать в рост бизнеса и отложит его полноценную монетизацию на немного более долгий срок.

Сегмент Physical Stores не буду оценивать, так как он не играет большой роли, просто возьму цену покупки в $13.7 млрд, которую в свою время заплатил Amazon, тем более оффлайн бизнес почти не растет.

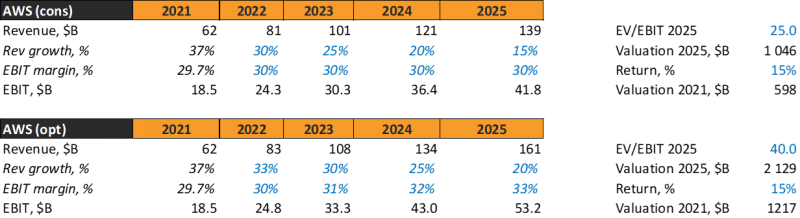

Далее AWS по такой же логике, консервативно предположил, что рост бизнеса замедлится до 15% в год к 2025 году, оптимистично, что до 20% в год. Маржа по операционной прибыли сейчас почти 30% и она стабильно растет в последние годы, но консервативно возьму, что она останется на текущем уровне, а оптимистично – еще немного вырастет до 33%.

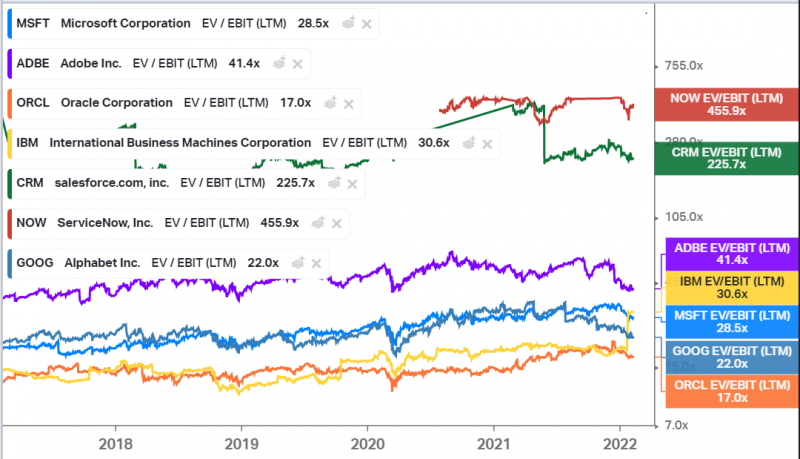

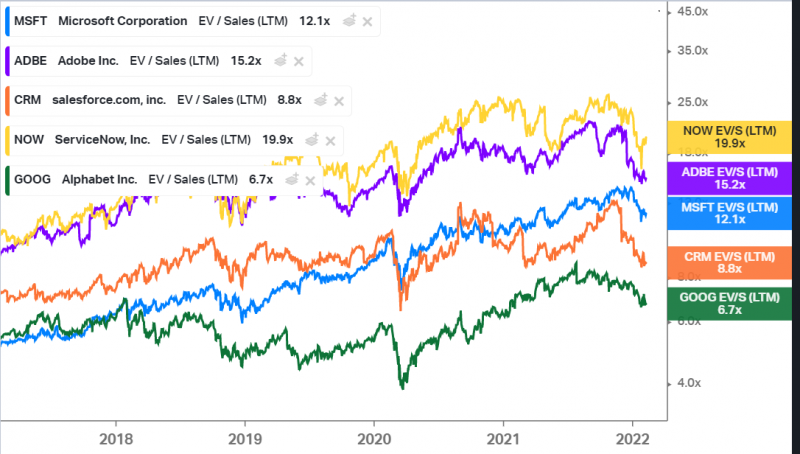

Оценка AWS вероятно должна быть выше, чем у маркетплейса, так как он быстрее растет. Если посмотреть, сколько сейчас стоят аналоги, то у Microsoft и Google EV/EBIT LTM 28 и 22 соответственно, но у них это маленькая часть бизнеса, а остальные сегменты растут медленнее и менее качественные, поэтому отдельно облачный бизнес стоил бы намного дороже. Даже IBM и Oracle почти без роста бизнеса стоят почти 20 EBIT. А если говорить про большие IT-компании с сопоставимыми темпами роста бизнеса в 20-30% в год, то их мультипликаторы от 40 у Adobe до огромных значений у Salesforce, Service Now и прочих компаний.

В итоге можно консервативно взять, что AWS будет стоить 25 EBIT, оптимистично – 40 EBIT. Далее та же логика, что и для маркетплейса.

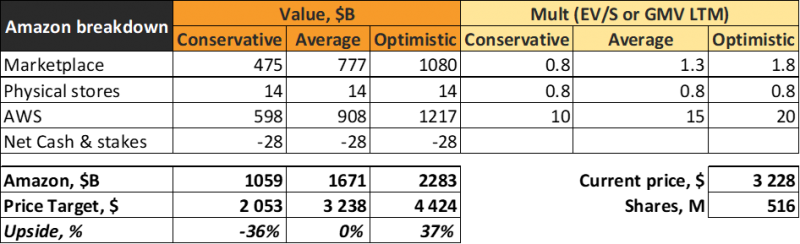

Если свести оценки выше вместе, добавить Net Cash (на самом деле небольшой чистый долг с учетом всех лизинговых обязательств) и доли в компаниях типа Rivian (я быстро насчитал около $15 млрд, хотя на самом деле они явно больше), то получится следующая картина – если взять среднюю из двух сценариев, то получается ровно текущая оценка (это случайное совпадение, без подгона цифр), но в зависимости от предпосылок можно представить как значимый апсайд, так и даунсайд от текущей цены. Также важно отметить, что я закладывал в качестве целевой доходности к 2025 году 15% годовых в долларах, что весьма неплохо и быстрее рынка. Фактически эта оценка говорит о том, что в базовом сценарии Amazon с высокой вероятностью будет расти быстрее американского индекса, который долгосрочно дает около 10% годовых.

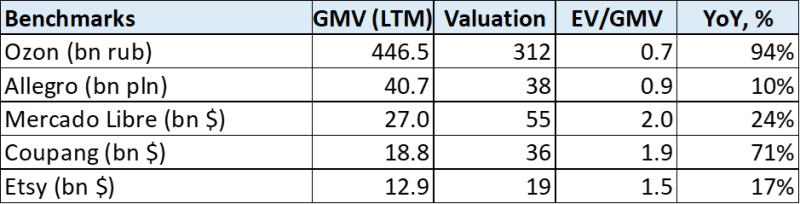

Второй способ проверки – посмотрим, какие мультипликаторы получаются, если наложить полученные оценки на текущую выручку / GMV сегментов. Для начала посмотрим на маркетплейсы. Зарубежные аналоги стоят от 0.7-0.9 LTM GMV (Ozon, Allegro), до 1.5-2 LTM GMV в развитых странах и Латам. С точки зрения позиции на рынке наиболее близки к Amazon Mercado Libre и Coupang, которые являются лидерами в Латам и Южной Корее соответственно. Правда бизнес обеих компаний растет быстрее, чем Amazon, у MELI в Q3’21 был рост в долларах на 24%, у CPNG на 48% против примерно 13% в Q3’21 у AMZN. В целом, оценка в 1.3 GMV в базовом сценарии выглядит вполне консервативно.

С AWS схожая ситуация, EV/S = 15 в базовом сценарии выглядит вполне консервативно, с учетом того, что тот же Microsoft стоит 12 выручек, хотя растет на 20% в год, а не почти на 40%, да и остальные крупные IT-компании растут медленнее, чем AWS. Так что даже оптимистичный мультипликатор в 20 выручек не выглядит заоблачным, с учетом того, что текущие мультипликаторы компаний на Nasdaq уже заметно скорректировались от пиковых уровней прошлого года.

Еще один важный момент – в оценке выше никак не учтена огромная опциональность, которая есть у Amazon. Например, компания уже оказывает логистические услуги для внешнего рынка, а не только для своих мерчантов, и в будущем с высокой вероятность построит большой бизнес в этой сфере на базе своей инфраструктуры – для справки UPS стоит почти $200 млрд. Здесь также никак не учтены различные разработки вроде умных колонок, SmartTV и т.д., которые могут не только дать конкурентное преимущество и повысить маржу по сравнению с аналогами, но и быть отдельными продуктами на рынке, которые приносят дополнительный доход.

Надеюсь обзор был полезен и позволил взглянуть на компанию под другим углом, выводы из анализа каждый может сделать сам для себя, а также проделать оценку с предпосылками, которые кажутся подходящими.

Все обзоры можно найти здесь: https://t.me/long_term_investments

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. ALENKA CAPITAL не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Несмотря на то, что данный материал был подготовлен с максимальной тщательностью, ALENKA CAPITAL и Марламов Э.Т. не могут гарантировать достоверность и полноту включенной в обзор информации. ALENKA CAPITAL и Марламов Э.Т. не несут ответственности за убытки от использования информации, содержащейся в данном обзоре

Комментарии

А тут про госсубсидии elenaincognito.livejournal.com "Амазон: вчера, сегодня, завтра."

Безос ушел с поста гендира полгода назад и после его ухода стали меняться условия найма работников, поднялась плата и снизились нормы выработки, соответственно торговыйц бизнес может показать еще большие убытки в будущем.

тут похоже триллион должен быть, а не миллиард

Как может быть услуга 30% от стоимости товара?

sell.amazon.com "How Much Does it Cost to Sell on Amazon? | Pricing Calculator"

Внизу Refferal fee - чаще всего встречается цифра 15% и цифры ниже

>>С учетом того, что на Amazon продается все перечисленное, то можно сказать, что консервативно целевая операционная маржа компании около 5%, а оптимистично – где-то 7-8%

Amazon как технологическая компания и копии товаров выбирает технологично. Усредненный товарный бизнес низкомаржинальный, но Amazon копирует самые сливки. Его алгоритмам доступна огромная статистика продаж. Алгоритмы видят самые высокомаржинальные товары и выдают, что именно копировать выгодней всего. Ну а дальше заказ производства товара в Китае по самым лучшим ценам из-за огромного объема заказа, а потом льготная доставка из Китая и вот на выходе не такая уж и низкая маржа.

Насчет Azure, как уже сказали, комментарий не корректный - они являются прямыми конкурентами с AWS и GCP и предоставляет один и тот же набор базовых инфраструктурных услуг (в первую очередь Storage и Compute). Поверх базовой инфраструктуры у каждой компании есть свой набор дополнительных сервисов. У AWS он больше, так как они начали раньше, а Azure в значительной степени использует наработки остального бизнеса Microsoft, но в целом для большинства клиентов все три облачных сервиса взаимозаменяемы.

Я когда то давно делал небольшие проекты на AWS, остальными не пользовался. Но знаю многих людей, которые использовали/используют все три сервиса. И в целом, чтобы далеко не ходить за примером, можно посмотреть на соц. сети. Facebook работает на своих серверах (хотя планируют немного посотрудничать с AWS), Twitter частично на своих, частично на AWS, Pinterest на AWS, Snap на GCP и AWS, LinkedIn на Azure. Если соцсети с сотнями миллионов пользователей могут быть развернуты во всех трех сервисах, то почти любой другой продукт тоже. Вы кажется пытаетесь экстраполировать очень ограниченный личный опыт на многомиллиардные бизнесы, что часто приводит к некорректным результатам, особенно с учетом того, что их основная ЦА - большие Enterprise клиенты. Придите с достаточно большим контрактом к любому из трех и вам сделают все, что нужно.

У Amazon еще очень много всего интересного, про Twitch и все что они делают в гейминге я тоже не писал, иначе никто не дочитал бы) Audible - очень маленький бизнес в масштабе Amazon.

Кстати это нормально что-то не знать, в РФ этих сервисов нет.

В целом было бы лучше AWS выделить из всей компании и сделать отдельный листинг, хотя скорее всего Амазон приведут к разделению политики, тогда и проще будет считать.

JD и PDD детально не разбирал, но JD в целом тоже нравится. В отличие от asset-light подхода Alibaba у них фокус на собственную логистику и они в этом плане больше похожи на Amazon + есть интересные сайд бизнесы вроде JD Health. PDD выглядел дороговато всегда и сходимость их экономики для меня пока под вопросом, но в последнее время не смотрел, может оценка уже и стала разумной.