Большой анализ Яндекс – Поиск, Classifieds и Медиасервисы

Автор: Илья Воробьев

Продолжаем обзор Яндекса. Если вы не читали первую часть, лучше начать с нее. В этом посте проанализируем часть бизнеса компании, которая живет преимущественно “онлайн” – Поиске и Портале, который генерирует основной доход, а также двух других, пока относительно небольших группах бизнесов – Classifieds и Медиасервисах. Поиск разберем очень подробно, так как это сейчас основной бизнес компании, а остальные два сегмента чуть менее детально.

Поиск и Портал

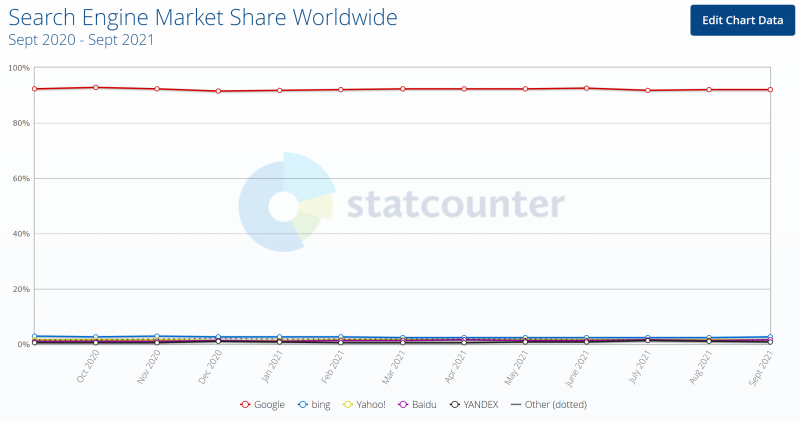

Поиск – ключевой сегмент Яндекса, с которого начинался бизнес компании. Для начала стоит немного углубиться в историю, чтобы понять, что ситуация, которая сложилась на рынке поисковых системы в России крайне необычная. Потому что глобальная картина выглядит так – Google доминирует почти во всех странах мира с долей 80-90%+. Цифры на графике ниже немного завышены для Google, но в целом ситуация близка к правде. Почти ни на одном другом рынке в мире нет такого расклада, при котором одна компания фактически является монополистом. И точно нет ни одного рынка в мире объемом $100+ млрд, где бы наблюдалась такая ситуация.

В мире есть всего 3 страны, где Google не занимает доминирующее положение на рынке (я не беру Северную Корею и подобные страны, где вообще нет нормального интернета):

- Китай, где Google забанили в 2010 году, там доминирует Baidu с долей около 80%

- Корея, где около 60% рынка контролирует местный поисковик Naver. Он был основан в 1999 году (раньше, чем Google пришел в Корею), и по-прежнему успешно конкурирует, в том числе из-за специфичности и не очень большого размера корейского рынка

- Россия, где больше половины рынка контролирует Яндекс. История во многом похожа на Naver – Яндекс был запущен еще в 1997 году (даже раньше основания Google), и смог занять и удержать лидирующие позиции в России, а также достаточно большую долю в некоторых странах СНГ

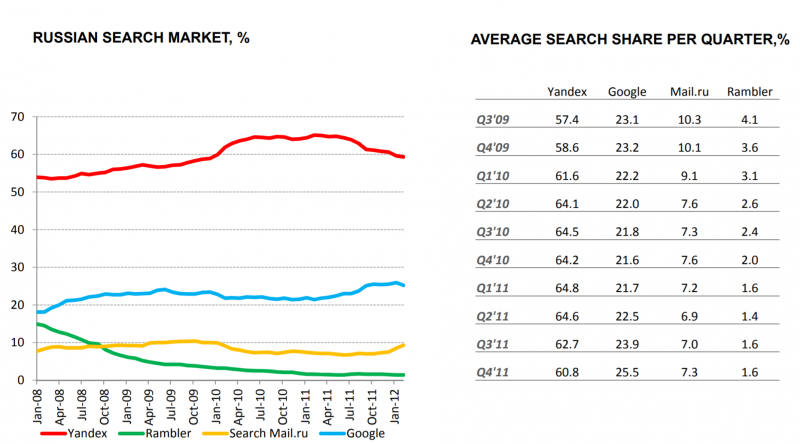

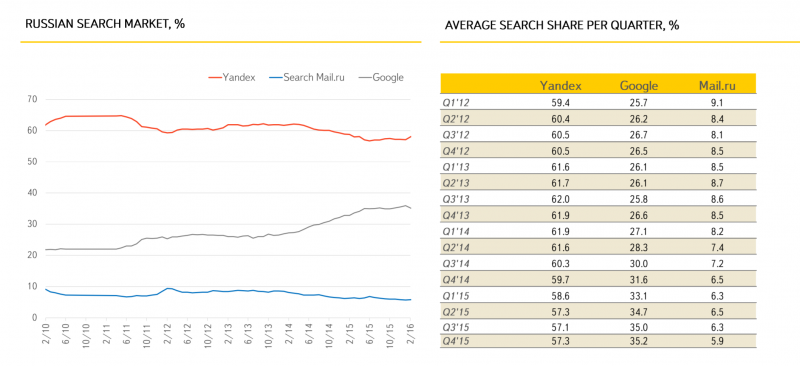

Если посмотреть историю, раньше в России было больше популярных поисковых систем, включая Mail.ru и Rambler, но они потеряли позиции и их текущая доля на уровне погрешности. Яндекс же сохранил позиции, его для почти все время в течение последних 15 лет находится в интервале 50-60%.

Тот факт, что Яндекс смог сохранить лидирующие позиции на российском рынке поисковых систем, хотя почти на всех остальных рынках Google уничтожил конкурентов, говорит о том, что в компании есть очень сильные технические компетенции, которые во многом уникальны для российского рынка. Дело в том, что поиск – это продукт, где ключевое решение играют именно технологии, а не деньги или другие ресурсы. Когда вы делаете выбор между поиском Яндекса, Гугла или каким-то другим, то выбираете тот, который считаете более удобным и выдающим релевантные результаты. В отличие от почти любого другого рынка, где у товаров или услуг есть соотношение цена-качества, и компания с плохим качеством может конкурировать ценой, у Яндекса нет такой опции – поиск бесплатный. То же самое касается других сопутствующих продуктов компании – карты, электронная почта, погода и т.д. Конечно, есть история с тем, что поиск может быть установлен по умолчанию в каких-то устройствах или браузерах, но даже это не спасет в долгосрочной перспективе – переключиться на альтернативу можно за одну секунду.

Естественно, если для пользователей поиск бесплатный, значит Яндекс как-то по другому на них зарабатывает, а именно на рекламе. За нее платят бизнесы, которые хотят получит трафик на свой сайт из поисковой системы Яндекса или РСЯ – рекламных баннеров на других сайтах, которые работают на основе рекламной сети Яндекса. Долгое время у компании была достаточно простая модель – рекламодатель платил за каждый клик по рекламной ссылке. Соответственно, было два ключевых драйвера роста доходов – количество кликов и цена клика.

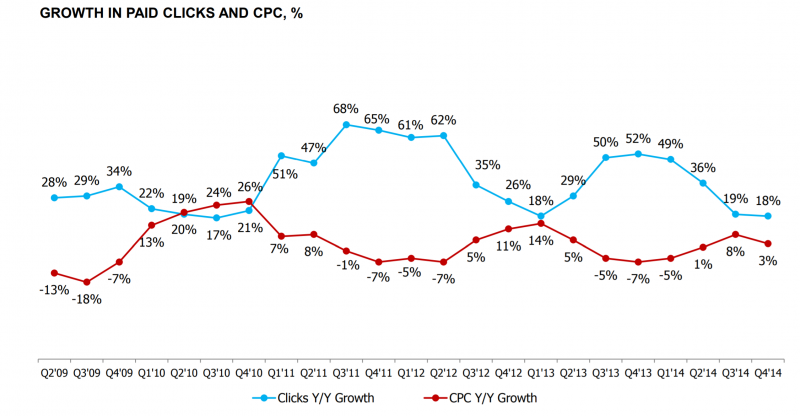

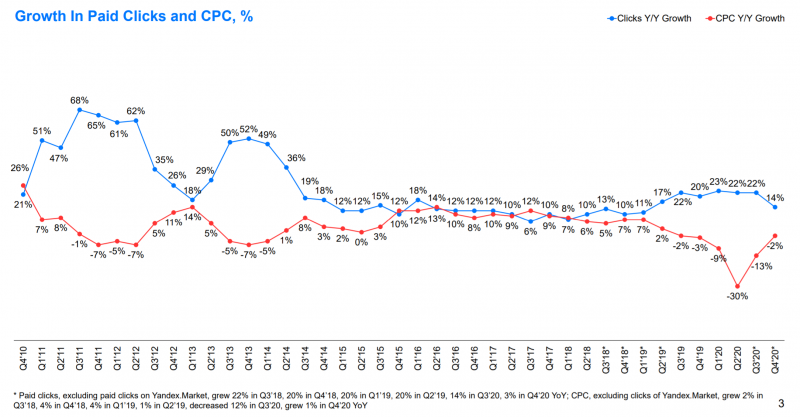

Ранее Яндекс раскрывал их динамику в презентациях, по которой можно заметить, что раньше основной вклад в увеличение доходов вносило количество кликов (росло количество пользователей поиска и частота его использования + количество рекламных баннеров). Так продолжалось примерно до 2016 года, когда рост количества кликов замедлился и сопоставимый вклад в рост доходов начала приносить их стоимость, которая росла на 5-10% в год. 2020 год стал исключением – реклама резко подешевела, но кликов стало больше, так как многие бизнесы массово перешли в онлайн. В последнее время компания начала использовать более сложные методы, например, оплату за конверсии, поэтому теперь экономика поиска будет выглядеть сложнее. Возможно поэтому Яндекс с 2021 года перестал раскрывать динамику количества кликов и их стоимости.

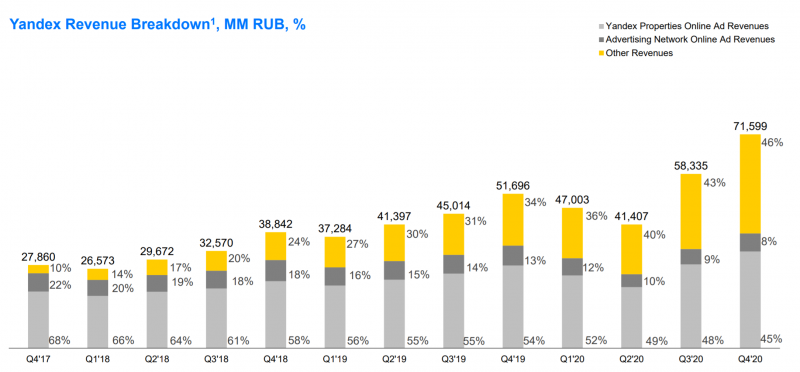

Яндекс раньше раскрывал рекламные доходы от собственных ресурсов и рекламной сети (внешних сайтов), по динамике видно, что доля рекламной сети в общем бизнесе снижается. Яндекс не раскрывает, сколько денег приносит поиск, а сколько другие продукты (карты и т.д., где также есть реклама), но вероятно основной доход генерирует именно поисковик.

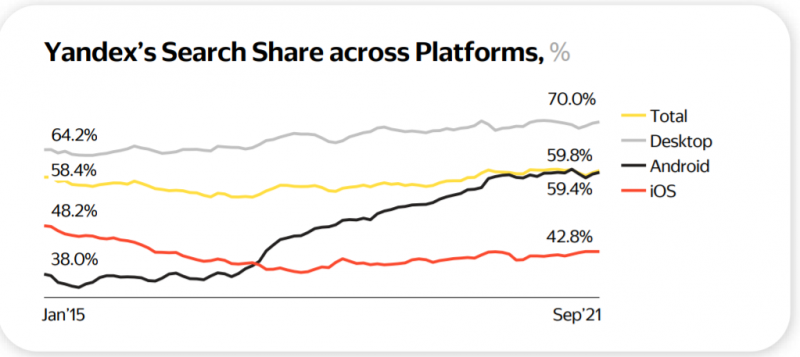

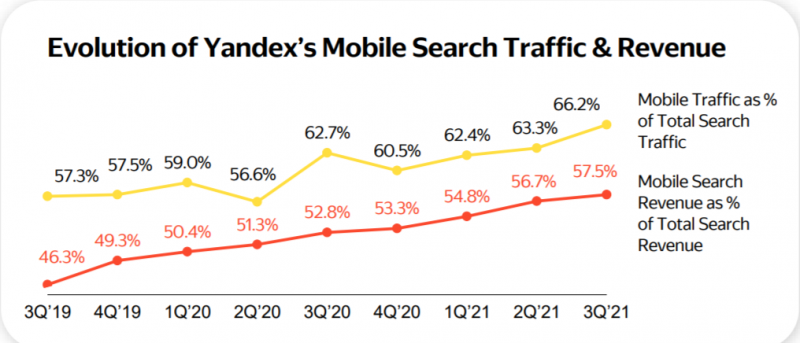

Также видно, что достаточно быстро растет доля мобильного поискового траффика, что логично с учетом того, что люди проводят больше времени в смартфонах. Мобильный трафик пока немного хуже монетизируется, чем десктопный, но выручка от мобильной рекламы уже превысила половину от всех доходов поиска.

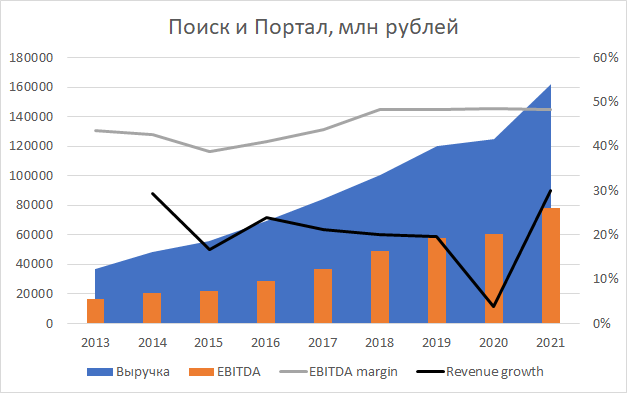

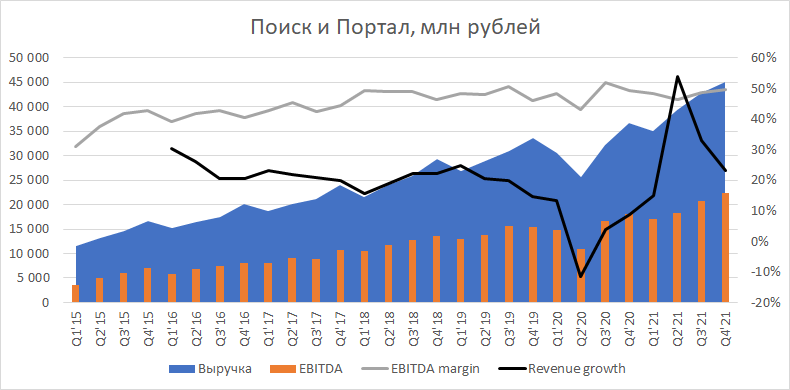

Если посмотреть на историю финансовых показателей Поиска, можно заметить, что он всегда был высокомаржинальным, в последние года Adjusted EBITDA стабильно была в районе 48-49%. Темпы роста долгое время были выше 20%, в 2019 году начали немного замедляться, а в 2020 и 2015 годах было значительное замедление из-за кризиса в экономике. По квартальной динамике можно заметить сезонность – каждый следующий квартал года обычно приносит больше денег, чем предыдущий, а в Q1 наблюдается спад относительно Q4, что во многом отражает деловую активность в экономике.

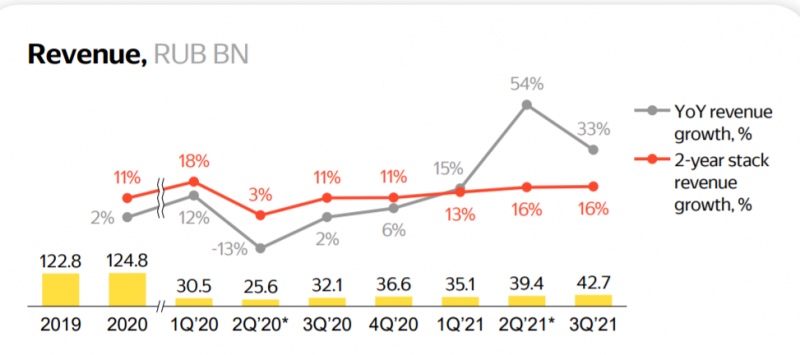

Так как 2020 год искажен влиянием коронавируса, сейчас корректнее смотреть на двухлетний CAGR, который в последние два квартала равен 16%.

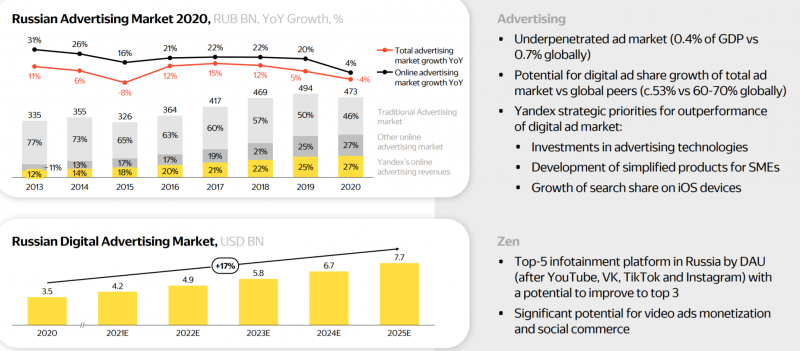

Яндекс в презентации для инвесторов говорит о том, что рынок онлайн рекламы будет расти до 2025 года с CAGR 17% за счет того, что онлайн реклама будет постепенно отъедать долю у оффлайн, а рынок рекламы в целом также будет расти, так как его доля относительно ВВП в России ниже, чем в среднем по миру. Я сходу не нашел адекватных альтернативных прогнозов, фактически рост на 17% в год означает примерно 10% рост всего рекламного рынка и увеличение доли онлайн рекламы на 3-4% в год. В целом, выглядит достаточно реалистично, если смотреть на историю, может по факту рост онлайн рекламы будет чуть ниже, но не думаю, что меньше 13-15% в год.

Сейчас по оценкам компании она занимает половину рынка онлайн рекламы и 27% от общего рекламного рынка. Яндекс опирается на данные АКАР, на мой взгляд они занижают объем рынка онлайн рекламы. Например, рынок поиска оценен в 104 млрд рублей, хотя только рекламная выручка Яндекса от собственных ресурсов в 2020 году составила 105 млрд рублей (здесь есть Дзен и другие страны кроме России, но основная часть – российский поиск), а еще 85 млрд выручки заработал Google в России. Плюс 39 млрд рублей рекламной выручки принесли VK + Одноклассники, вероятно сопоставимый масштаб у рекламного бизнеса Facebook в России (компания не раскрывает цифр, но аудитория Instagram близка по размеру к VK), и есть еще другие ресурсы. Думаю реальная доля Яндекса на рынке онлайн рекламы ближе к 40%, а 50%, как следует из данных АКАР, но в любом случае компания является явным лидером на российском рынке.

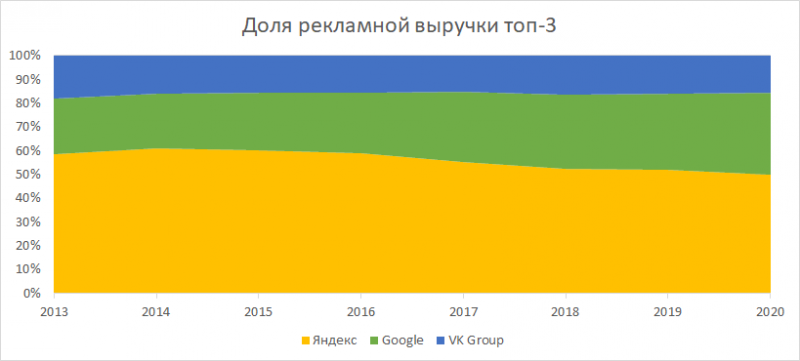

С точки зрения структуры рынка онлайн рекламы видно, что Google постепенно догоняет Яндекс, если в 2014-2015 года рекламная выручка Яндекса была в 2.5 раза больше, чем выручка юр лица Google в России, то в 2020 году только в 1.5 раза. Также наверняка долю рынка активно увеличивает Facebook. Доля VK находится примерно на одном уровне.

В общем, если исходить из информации выше, можно предположить, что Поиск продолжит расти, но темпы роста будут немного замедляться. Если Яндекс сохранит текущую долю рынка, можно ожидать темпы роста ближе к 15% в год, если продолжит постепенно терять, как происходило в последние годы, вероятно, она будет ближе к 10% в год. Маржинальность в последние годы была стабильна, думаю можно ожидать, что она сохранится на текущем уровне. Остается вопрос, сколько должен стоить такой бизнес.

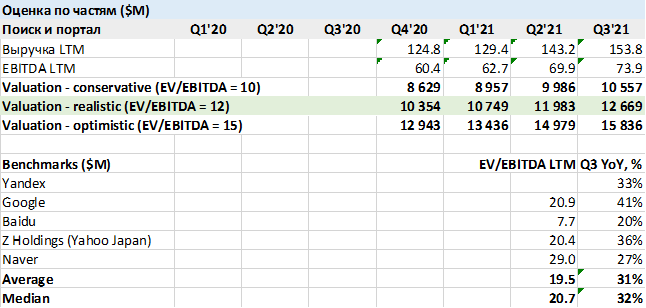

Так как Поиск – прибыльный бизнес с прогнозируемой динамикой показателей, можно его оценить по EV/EBITDA. Основной вопрос – какую оценку взять в качестве целевой. Публичных (и вообще любых) компаний аналогов очень мало, так как всех убил Google. Кроме того, все эти компании (Google, Naver, Baidu и Z Holdigs, в который входят Yahoo! Japan) – диверсифицированные холдинги, у которых есть другие активы помимо поиска. И их оценки имеют достаточно большой разбег, поэтому среднюю брать нет большого смысла.

На уровне здравого смысла поисковик Яндекса за 20 EBITDA не интересен, так как можно купить Google с такой оценкой. Оценка в 8 EBITDA, как у Baidu, который проигрывает рекламный рынок в Китае и находится под давлением регуляторов вместе со всем технологическим сектором, выглядит слишком низкой, Поиск Яндекса чувствует себя намного лучше. Лично мне было бы комфортно для внутренней оценки консервативно оценить Поиск в 12 EBITDA, для себя беру эту оценку. Оптимистично можно предположить, что он может стоить 15 EBITDA (это ближе к консенсус оценке аналитиков в инвестбанках). Если вы считаете, что темпы роста рынка рекламы и рекламной бизнеса Яндекса слишком оптимистичны и есть значимые риски, что реклама будет расти медленнее или Яндекс будет терять долю, можно, наверное, заложить EV/EBITDA = 10.

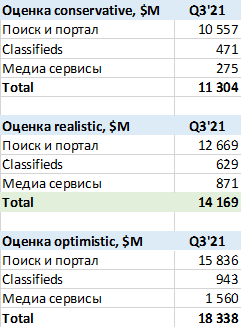

Как бенчмарк, чтобы проверить адекватность цифр выше, можно взять оценку Мосбиржи, которая по профилю маржинальности и темпов роста наиболее близка к Поиску Яндекса среди публичных российских компаний и стоит около 11 EV/EBITDA и 16 P/E – как раз в районе консервативной/базовой оценки выше. Все оценки сегментов бизнеса буду считать в долларах, так как большая часть бенчмарков для сравнения – зарубежные компании и так удобнее. Финансовые показатели в млрд рублей из отчетности, перевожу в доллары по курсу 70. В итоге, получим консервативную оценку Поиска в $10.5 млрд, реалистично – $12.7 млрд и оптимистичную в $15.8 млрд. Зеленым выделяю оценку, которую буду использовать для своих расчетов далее.

С учетом того, что капитализация Яндекса уже близка к $30 млрд, может показаться, что дальше можно сильно не анализировать – если самый прибыльный сегмент бизнеса, которые генерирует основной денежный поток, стоит от силы половину текущей оценке, откуда может взяться еще $15+ млрд? Но не все так просто – у Яндекса еще много разных бизнесов, которые, в отличие от поиска, развиваются очень быстрыми темпами, поэтому продолжим анализ.

Classifieds

Classifieds – это, по сути, доски объявлений. Если по-простому – Авито, разбитый на несколько разных сайтов. У Яндекса есть Яндекс.Недвижимость, Яндекс.Работа, Яндекс.Объявления, а также Авто.ру, который компания купила в 2014 году за $175 млн, по тому курсу это было около 6 млрд рублей. У всех сайтов достаточно простая бизнес модель – они привлекают большой трафик пользователей, для которых использование ресурса, как правило, бесплатное, а зарабатывают на тех, кто размещает объявления, либо с помощью рекламы, либо предоставляя расширенный доступ к возможностям площадки, которого нет в базовой версии. Яндекс не раскрывает структуру доходов Classifieds, но на примере Авито можно понять, какие есть статьи доходов у подобных площадок:

- Сайт объявлений Avito заработал на продажах рекламы 2,3 млрд руб. в 2020 г., что на 4% меньше по сравнению с предыдущим периодом.

- Доходы от продвижения объявлений составили 8,8 млрд руб. (+8%)

- Сервис размещения объявлений обеспечил 7,4 млрд руб. (+3%).

- Выручка от бизнес-тарифов увеличилась с 1 млрд до 6,8 млрд руб.

- Выручка от логистических услуг («Авито Доставка») — с 439,1 млн до 1,1 млрд руб

- Сервис «Подписка», на замену которому пришла новая линейка тарифов, успел принести компании чуть более миллиарда рублей.

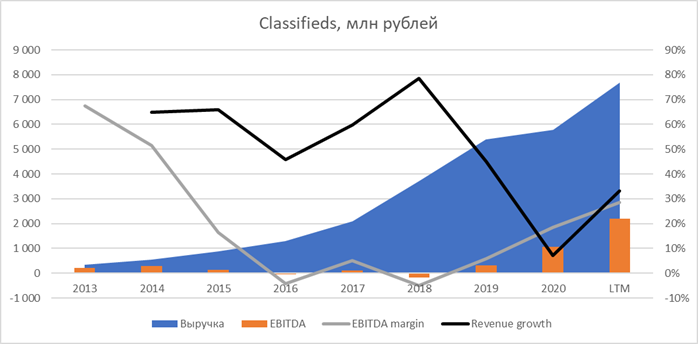

Classifieds – наглядный пример того, как Яндекс инвестирует ресурсы в развитие бизнесов. В 2013-2014 годах Classifieds были маленьким прибыльным бизнесом с очень высокой маржой по EBITDA, которая превышала 50%, даже больше поиска. Затем на 4 года этот сегмент ушел в ноль или даже минус по EBITDA, но при этом очень быстро рос, на 50-80% в год. После этого экономика начала улучшаться и сейчас LTM EBITDA превышает 2 млрд рублей при выручке чуть меньше 8 млрд. Если бы 5-7 лет назад Яндекс не инвестировал в развитие этого бизнеса, он бы не смог так вырасти – возможно, как-нибудь органически немного бы вырос, но даже его выручка была бы намного меньше текущей EBITDA. Иными словами, если сервис работает в убыток, это делается не для того, чтобы просто потратить деньги (в Яндексе их отлично умеют считать), а чтобы значительно увеличить масштаб бизнеса и будущую отдачу от него.

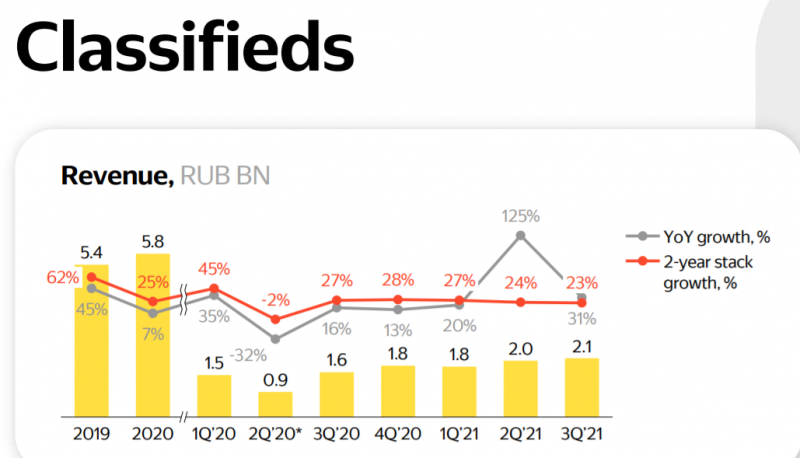

Чтобы понять корректные темпы роста бизнеса, стоит посмотреть на двухлетний CAGR, он сейчас составляет чуть больше 20% и немного снижается в последние кварталы.

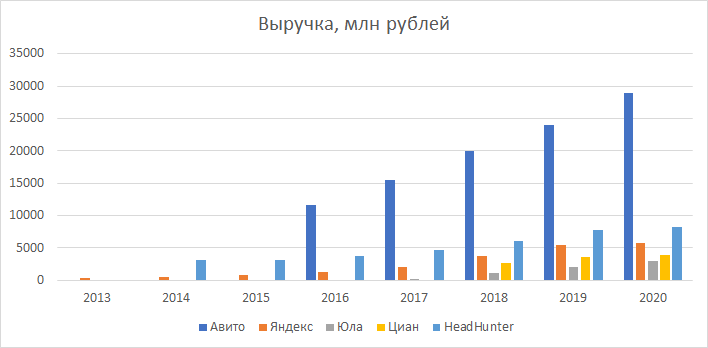

Если посмотреть на российский рынок Classifieds, можно заметить, что на нем доминирует Авито, который больше всех остальных игроков вместе взятых. Яндекс в каждом из сегментов (Объявления, Недвижимость, Работа) намного меньше конкурентов, возможно только Авто.ру занимает одну из лидирующих позиций, но точных оценок нет.

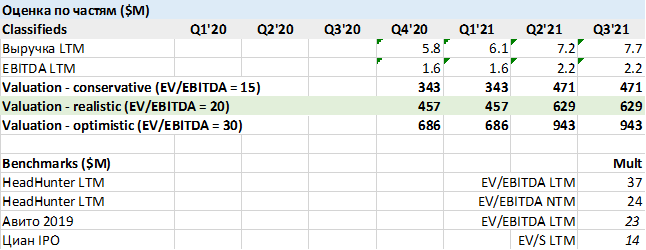

Посмотрим на то, как рынок оценивает подобные компании. Публичный только HeadHunter, и он стоит очень дорого – 37 EV/EBITDA LTM. Аналитики правда ожидают, что EBITDA вырастет примерно в 1.5 раза за следующий год и мультипликатор опустится до 24. До 2020 года HeadHunter рос на 25-30% в год, в последние полтора года темпы роста искажены коронавирусом, но если взять двухлетний CAGR, темпы роста ускорились в последнем квартале примерно до 40%.

Второй бенчмарк – сделка по выкупу Avito со стороны Naspers, в начале 2019 года компанию оценили в $3.85 млрд или примерно 250 млрд рублей. За 2018 год Авито заработал 20 млрд выручки и 8.9 млрд прибыли, т.е. оценка составила примерно 28 P/E LTM, с учетом налога на прибыль 20% и минимальных процентах/амортизации можно предположить, что это примерно 23 EV/EBITDA.

И еще есть Циан, который убыточен и имеет LTM выручку 5 млрд рублей (проспект IPO), но хочет оценить себя в миллиард долларов. Это примерно 14 LTM выручек. Так как эта оценка пока не подтверждена рынком, даже не будем ее учитывать, но если вдруг Циан правда так оценят, Classifieds Яндекса могли бы стоить $1.5 млрд при аналогичном мультипликаторе.

В итоге я бы взял следующий разбег. Для своей оценки беру EV/EBITDA = 20. Почему столько? Бизнес Classifieds растет достаточно быстрыми темпами, 20%+ в год, значимо быстрее Поиска. И в отличие от Поиска эта часть бизнеса занимает очень маленькую долю рынка и имеет большой потенциал для ее увеличения. Кроме того, у Classifieds Яндекса есть большое преимущество перед другими игроками за счет синергии с Поиском, который является одним из главных источников трафика для подобных площадок. Маржинальнось Classifieds тоже растет, и со временем, думаю, она может приблизиться к Поиску или Авито, которые сейчас имеют более высокую рентабельность. Наконец, такая оценка даже ниже, чем у Авито при выкупе со стороны Naspers или текущих мультипликаторов HeadHunter, поэтому дает достаточный запас прочности.

Если вы не верите в перспективы сегмента и считаете, что весь рынок не имеет перспектив или конкуренты не дадут быстро расти, можно оценить консервативнее, например, EV/EBITDA = 15 (меньше нет смысла, так как с учетом инерции показателей мультипликатор сам, вероятно, опустится ниже 10 за 1.5-2 года). Если же, наоборот, считаете, что за счет синергии с Поиском Classifieds Яндекса смогут значимо нарастить долю рынка, то можно дать оценку и в 30 EV/EBITDA (я ограничусь таким вариантом для оптимистичного сценария), и даже больше (хоть 14 выручек как хочет оценить себя Циан). Итого получаем оценку в $0.63 млрд в базовом сценарии с разбегом от $0.47 до $0.94 млрд.

Медиасервисы

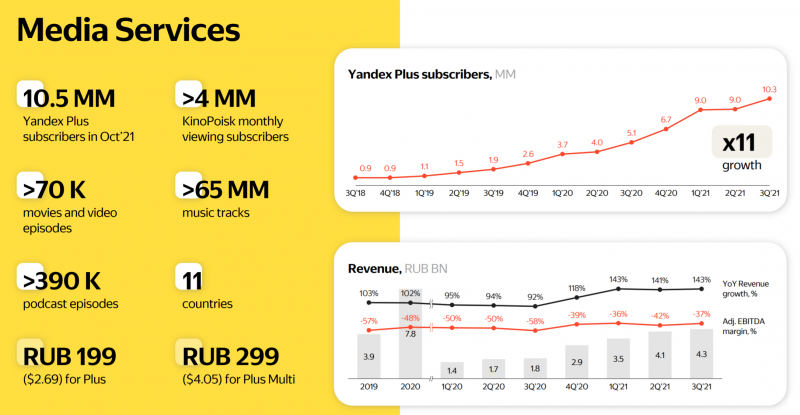

В отличие от двух предыдущих сегментов, которые имеют высокую маржинальность и понятную бизнес модель, в Медиасервисах все сложнее – они убыточны и представляют собой сборную солянку из разных сервисов. Сюда входит подписка Яндекс.Плюс, задача которой, по сути, не зарабатывать деньги напрямую, а завлекать пользователей в экосистему Яндекса, чтобы они использовали больше сервисов и тратили больше денег. Тут же Яндекс.Музыка и Кинопоиск, а также Яндекс.Афиша.

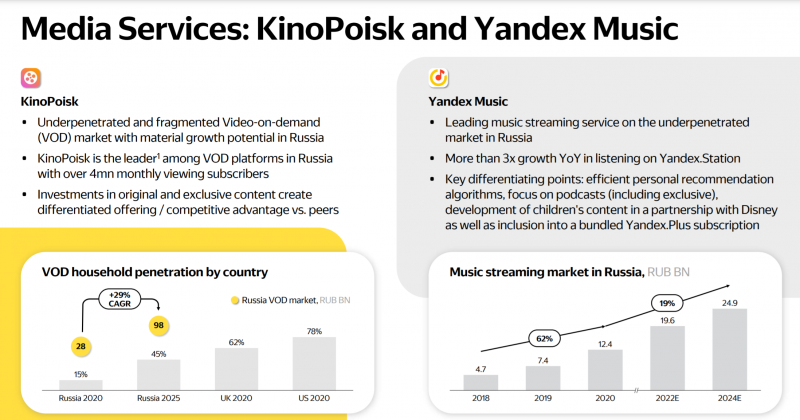

Яндекс.Музыка по оценкам аналитиков является лидером на российском рынке. Точно оценить количество пользователей или выручку не представляется возможным, так как формально Яндекс.Музыкой могут пользоваться все подписчики Яндекс.Плюс, но точно не все используют эту опцию (у меня, например, есть Плюс, но Музыкой почти не пользуюсь). Рынок стримминга музыки в России в 2020 году оценивается в 12 млрд рублей, наверное из них где-то 3-4 млрд рублей приходится на Яндекс.Музыку. По прогнозам рынок стриминга музыки будет расти с CAGR 19% в год в ближайшие годы. С учетом того, что Яндекс.Музыка является частью пакета Яндекс.Плюс, у нее есть большое конкурентное преимущество и все возможности сохранить лидерское положение на рынке.

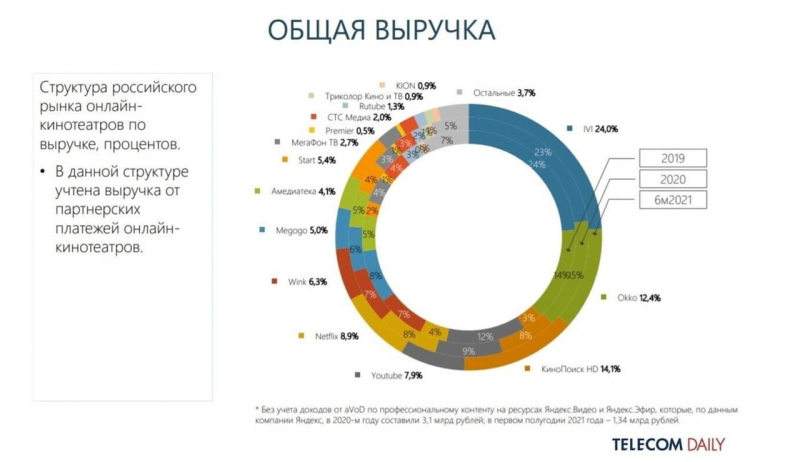

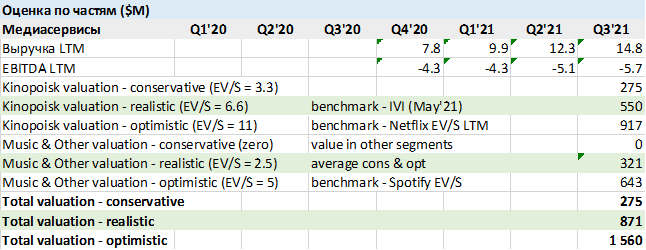

Рынок видео стриминга в России оценивается в 28 млрд рублей в 2020 году с потенциалом роста до 98 млрд в 2025, что дает CAGR 29% – очень высокие темпы роста, которые, в целом, выглядят логично, так как большая часть населения еще использует пиратские сервисы, но будет постепенно переходить на легальный контент. По результатам H1’21 лидер рынка IVI с долей 29%, Кинопоиск вырос в 2.5 раза год к году и занял второе место с долей 16%. При общей оценке рынка за под года в 18.3 млрд рублей это дает оценку выручки Кинопоиска в 2.9 млрд рублей за пол года. При этом в письме инвесторам Яндекс пишет, что Кинопоиск – лидер по количеству подписчиков, в том числе платных, но для оценки все же будем опираться на оценки по выручке.

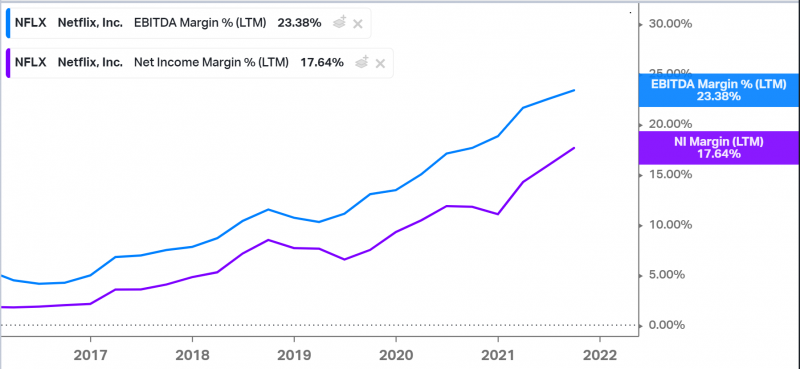

Так как EBITDA в Медиасервисах пока нет и близко, единственный вариант оценить эту часть бизнеса – через мультипликатор к выручке. Известно, что оценка IVI в ходе последнего раунда инвестиций в мае 2021 составила $1 млрд. Причем в компанию вложили $250 млн кэшем по такой оценке, т.е. это не выдуманная цифра с потолка в ходе какой-то бумажной переоценки. С учетом того, что Кинопоиск растет значительно быстрее, можно сказать, что он должен стоить как минимум пропорционально размеру выручки, т.е. около $0.55 млрд. Чтобы сделать небольшой sanity check, LTM выручка Кинопоиска равна примерно 5.8 млрд рублей (умножаем выручка в H1’21 на два), что дает оценку около 6.6 LTM выручек. Для сравнения Netflix стоит 11 LTM выручек и растет на 20% в год, а не 150%, но при этом прибыльный. В целом, оценка выглядит вполне адекватно. Как видно на примере Netflix, экономика видеосервисов вполне сходится с ростом бизнеса, поэтому у меня нет больших сомнений, что со временем Кинопоиск может показать нормальную прибыль. Для консервативной оценки Кинопоиска я просто сделаю дисконт в 2 раза к IVI (если вдруг инвесторы в компанию ее сильно переоценили), а для оптимистичной возьму мультипликатор Netflix EV/S = 11.

С точки зрения перспектив Кинопоиска мне сложно делать какие-то прогнозы кроме того, что динамика за последнее время выглядит очень позитивно. Вообще рынок видеостримминга, как показывает пример США, не относится к winner take all/most, т.е. на нем могут одновременно сосуществовать разные сервисы и даже один пользователь может иметь сразу несколько подписок. Также стоит отметить, что сейчас на рынке огромное количество сервисов и явно будет происходить консолидация, по итогам которой, вероятно, останется ограниченное количество крупных игроков (на графике ниже цифры немного отличаются от тех, которые использовал в расчетах выше, но они достаточно близки и дадут примерно такой же результат). Вероятно, хорошие шансы поделить итоговый рынок есть у IVI (давний лидер с большой долей), Кинопоиска (за счет ресурсов и экосистемы Яндекса), Okko (за счет ресурсов и экосистемы Сбера) и Netflix, который постепенно наращивает присутствие в России и в целом, безусловно, лучший в мире на этом рынке. Также возможно останутся отдельные сервисы телеком операторов (Wink, МегаФон ТВ и т.д.), опять таки за счет их ресурсов и большой базе пользователей. Перспективы остальных более маленьких игроков, на мой взгляд, выглядят не лучшим образом, им будет очень сложно свести экономику при относительно небольшом масштабе бизнеса. При этом сейчас в сумме они занимают значимую долю рынка и как минимум за их счет Кинопоиск может еще достаточно долго расти в дополнение к органическому росту вместе с рынком.

Если вы хотите проверить, насколько тот или иной мультипликатор к выручке адекватен, можно сделать простое упражнение. Во-первых, нужно понять, какая целевая маржа в бизнесе. У Netflix, например, EBITDA margin уже 23% и стабильно растет, так что можно ожидать, что в целевом сценарии можно прийти как минимум к 20-25% марже. Также стоит сказать, что Netflix включает “амортизацию” контента в себестоимость, поэтому EBITDA в данном случае почти целиком переходит в прибыль, если вычесть проценты и налоги. Далее нужно прикинуть, на сколько может вырасти выручка Кинопоиска. Берем оценку рынка в 98 млрд рублей к 2025 году и предполагаем какую-то целевую долю. С учетом того, что сейчас она равна 16% и быстро растет, думаю рост до 20-25% также более чем реален, как минимум за счет маленьких игроков, которые, вероятно, будут уходить с рынка. Получим выручку 20-25 млрд рублей с маржой 20-25%, что даст 4-6 млрд рублей прогнозной EBITDA Кинопоиска в 2025 году. Возможно целевая маржинальность будет достигнута после 2025 года, в этом случае нужно взять еще более долгосрочный прогноз выручки, но мы не будем сейчас усложнять расчеты. Оценка в $550 млн для базового сценария предполагает, что Кинопоиск будет стоить 6-10 EBITDA 2025 года. На мой взгляд, вполне разумно, с учетом того, что рынок легального видео явно не перестанет расти в 2025 году и, скорее всего, компания сохранит достаточно высокие (двузначные) темпы роста еще продолжительное время после этого. Но если вам кажется, что это много или какие-то предпосылки слишком оптимистичны – просто скорректируйте их как считаете нужным, чтобы получить целевую оценку, которую считаете разумной.

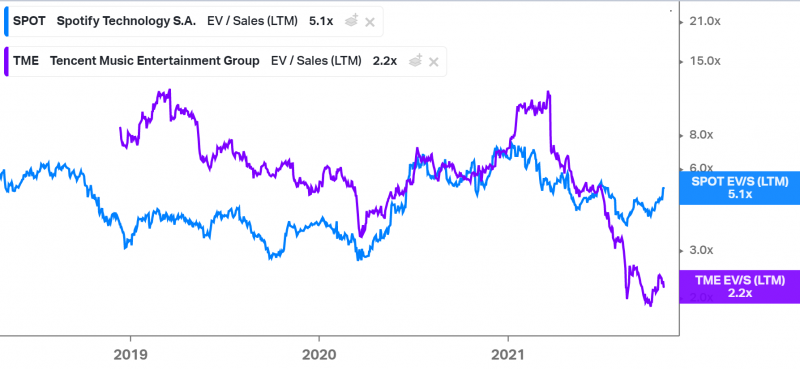

Теперь вернемся к остальной части Медиасервисов. Для простоты будем считать, что вся остальная часть оценивается также, как Музыка, так как иначе будет сложно найти какие-либо бенчмарки. Для Музыки их тоже, на самом деле, только два – Spotify и Tencent Music, которые стоят 5 и 2.2 LTM выручки соответственно. Оба сервиса прибыльные (как минимум с точки зрения FCF), Tencent Music при этом кошмарят в Китае и его котировки кратно упали в этом году.

В качестве оптимистичной оценки возьмем, как и в примере выше, возьмем оценку западного аналога – Spotify (EV/S = 5) – он генерирует положительный денежный поток, в отличие от Медиасервисов, на растет намного медленнее. С учетом выручки Кинопоиска в 2.9 млрд рублей в H1’21 (экстраполировано 5.8 млрд LTM), получим, что на этот мультипликатор нужно умножить оставшиеся 9 млрд LTM выручки Медиасервисов. А для консервативной подойдем немного по-другому. Основная ценность от Плюса для Яндекса не в том, что он получает с пользователя 199 рублей в месяц, а в том, что пользователи значительно чаще используют сервисы компании, у подписчиков Плюса GMV в сервисах Яндекса больше на 50-85%. Иными словами, в теории Яндекс может вообще ничего не зарабатывать в этой части бизнеса и она может долгосрочно работать в ноль или даже минус, так как рост доходов в других сервисах с лихвой перекроет потери. Поэтому консервативная оценка оставшейся части бизнеса Медиасервисов – 0. Так как я не знаю, будут ли в итоге Медиасервисы монетизироваться как отдельный бизнес или нет, то возьму просто среднюю оценку между двумя вариантами для базового сценария. Она, кстати, окажется примерно равна оценке Tencent Music после регуляторных проблем в Китае – кажется, вполне реально.

В итоге получается базовая оценка Медиасервисов в $0.9 млрд с разбегом от $0.3 до $1.6 млрд. Стоит сказать, что из-за того, что Медиасервисы сами состоят из разных сегментов и сильно убыточны, в этой оценке уверенность меньше, чем в предыдущих, но учитывая очень высокие темпы роста, большой потенциал роста рынка легальных музыки и видео, и оценки IVI, Netflix и Spotify как бенчмарки, на мой взгляд, эти цифры выглядят вполне адекватно. Если вы считаете, что такие убыточные бизнесы должны стоить дешевле – можете просто скорректировать для себя оценку на ту, которую считаете нужной, вплоть до нуля, если на ваш взгляд весь этот сегмент будет всегда убыточный, чтобы получить больше подписчиков Плюса и зарабатывать в других частях бизнеса.

Промежуточный итог

Результат рассмотрения трех бизнес сегментов в таблице ниже, уже получается значительный разбег. Я беру за основу базовый вариант с оценкой $14.2 млрд, вы можете использовать для оценки любой из перечисленных или корректировать их как считаете нужным – специально привожу в расчетах предпосылки, чтобы это было удобно делать. Также стоит написать о том, что так подробно разбирать относительно небольшие сегменты бизнеса, в целом, нет большой необходимости – можно быстро прикинуть бенчмарки и пойти дальше. Я это делаю и расписываю достаточно подробно больше для того, чтобы показать на примере разных бизнесов Яндекса, как можно подходить к оценке тех или иных компаний, если EV/EBITDA или другие привычные мультипликаторы не считаются.

На этом закончим вторую часть серии с анализом Яндекса, дальше будет еще интереснее – разберем группу Такси со всеми входящими в нее бизнесами, Маркет, различные эксперименты (наверное разобью тоже на 2-3 поста), и потом сделаем финальную оценку и вывод о привлекательности компании для инвестиций.

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. ALENKA CAPITAL не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Несмотря на то, что данный материал был подготовлен с максимальной тщательностью, ALENKA CAPITAL и Марламов Э.Т. не могут гарантировать достоверность и полноту включенной в обзор информации. ALENKA CAPITAL и Марламов Э.Т. не несут ответственности за убытки от использования информации, содержащейся в данном обзоре

Комментарии

Как у обычных компаний отдачу от капекса считать не получится, потому что она не линейная. Например ClickHouse сейчас стоит $2 млрд, а вложили в него за все время думаю от силы $20-30 млн. При этом в компании есть огромное количество других разработок, но отдача от них далеко не такая большая (хотя может через какое-то время что-то еще выстрелит).

И ещё вопрос - будет ли оценка облака? Облако растёт быстрее всех сервисов Яндекса в этом году.

– модель оплаты за конверсии в Яндексе очень давно, впервые родилась на Маркете (и сейчас есть)

– главный провал Яндекса – мобильный трафик (и отсюда антимонопольное дело к Гуглу)

– толковых продуктов для раскачки приложений у Яндекса нет (у Google есть очень крутой UAC)

– из-за трекинга Apple Яндекс рискует потерять долю рынка в пользу Apple (уже теряет)

– из-за GDPR Яндекс рискует потерять долю рынка в пользу Google (пока не теряет, но ждём 2023)

– CAGR рынка рекламы в 13% вполне реален (есть модель рынка от ЦМАКП)

На всякий случай, про Apple: запрет трекинга рекламы приводит к тому, что вы не можете понять, какой источник принёс вам установку или заказ. Если вы не Apple, конечно. С Гуглом картина примерно такая же, по сути. Здесь точно будут иски, вопрос только сроков.

Про Classifieds: Авито давит Яндекс примерно по всем фронтам.

Недвижимость, Работа, даже Авто.

Кроме того, по Авто есть сильнейший региональный конкурент (Дром), за Уралом всё живёт там.

На успехи Яндекса в этом направлении я бы смотрел так: Авто.ру куплен в 2014, а Авито запустил Автотеку в 2016 (конечно, имея объявления и до этого). Рост Авито довольно очевиден, рост Яндекса неочевиден (совсем). По недвижимости – в Москве/Питере первый ЦИАН, второй Авито, третий Яндекс. В регионах первый Авито, Яндекс второй (чаще всего), с сильным отставанием.

На мой взгляд, это грустная часть бизнеса Яндекса.

А вот медиасервисы, на мой взгляд, супер-успешный проект.

И Плюс, и Музыка, и Кинопоиск (хоть и были проблемы при покупке и перезапуске).

Вопрос выхода на прибыль в том, сколько денег Яндексу потребуется закапывать в originals (за контент огромная глобальная конкуренция, и сейчас там рынок продавца), и как быстро умрут (сдадутся) остальные конкуренты. Лидеров четверо – Okko, Netflix, IVI и КП; при этом Netflix живёт под крышей НМГ, и в IVI тоже правильные парни вложили денег. Так что, может быть, такая ситуация навечно, и тогда медиа-сервисы надолго останутся точкой привязки к экосистеме, а не profit machine. Думаю, здесь будет какая-то ясность в течение 2022, после того, как определится судьба IVI.

Насчет оплаты конверсий опирался на подобные новости: https://yandex.ru/adv/news/model-oplaty-za-konversii-v-yandeks-direkte-dostupna-vsem-reklamodatelyam

Кажется, в Директе, который приносит основную рекламную выручку, такая модель раньше не использовалась или использовалась очень ограниченно, но могу ошибаться. Яндекс в пресс-релизе тоже делает фокус на этих изменениях.

Насчет Apple - кажется, поисковой трафик намного меньше подвержен влиянию Apple, чем direct response реклама в соц. сетях, и на показателях Яндекса пока, кажется, изменения не особо сказались. Тот же VK/Mail потенциально под большим ударом, там одновременно у VK упадут рекламные доходы, а у игр вырастет стоимость привлечения.

Насчет Classifieds - не видел детализацию выручки Авито по направлениям, возможно действительно поджимают. Я смотрел просто динамику общей выручки, Яндекс за последние 3-4 года рос в основном быстрее, чем остальные компании, включая Авито, Циан, Хедхантер, Дром, Юла в этом году и т.д.

По Медиасервисам согласен, аналогичное мнение

Вы попробуйте в областном городе найти себе арендную квартиру на Яндекс Недвижимость

И сравните сколько предложений на Авито или даже ЦИАН

Про СРА – действительно, до 2020 в Директе такая закупка была на уровне экспериментов. Но была много лет (с перерывами), примерно с 2015. Сейчас, насколько я знаю, в основном такой закупкой пользуется МСБ, крупный бизнес предпочитает клики (так как сам хорошо оптимизируется). А впервые модель выкатили на Маркете, прямо очень давно (боюсь наврать с годом, но > 3 лет точно).

У Яндекса есть интересное приобретение (К-50), это очень хороший оптимизатор – думаю, через пару лет станут частью общего продукта Директа.

> Насчет Apple - кажется, поисковой трафик намного меньше подвержен влиянию Apple

Думаю, что Яндекс фактически упускает гигантский рынок установки приложений - и до изменений iOS15 были проблемы, а теперь и подавно. То есть на одной платформе доминирует Google со своим UAC, на другой – Apple. Мобильный веб, при этом, тоже не очень хорошо отслеживается, а десктоп падает. В итоге медиа-сеть Яндекса теряет эффективность, а значит, будет падать в доходах.

Про негативное влияние на VK – согласен, так и есть.

> Насчет Classifieds - не видел детализацию выручки Авито по направлениям

Я как раз видел цифры, там всё очень неплохо.

Вообще технологический лидер рынка не мог упустить столько возможностей стать первым в новых сегментах

Все Classifieds Яда полный отстой. В мелких городах там просто 0 обьявлений по сравнению с Авито/Циан

Быть догоняющим в он-лайне так себе роль

Справедливости ради, это не вопрос технологического лидерства, а вопрос скорости изменений в компании + наличия людей, готовых такие направления тянуть. У Яндекса, по сути, два десятка очень разных бизнесов, и то, что Яндекс ухитрился вырастить из них пусть даже 5-7 успешных – очень крутое достижение.

Это скорость и качетство принятия решений менеджментом

Вместо создания голубого океана парни влетают и барахтаются в кровавых лужах

Есть ли информация про выручку Авито с федеральных и «мелких» городов.

Насколько я помню, у Авито тарифы для Москвы были кратно выше тарифов для регионов.

Соответственно все и конкурируют в крупных городах, на не борются «за село».